2026 Autor: Howard Calhoun | [email protected]. Zuletzt bearbeitet: 2025-01-24 13:14:24

In der russischen Gesetzgebung werden die Begriffe "Steuerberechnungsverfahren" und "Steuerzahlungsverfahren" verwendet. Die Ermittlung der Höhe der Steuerzahlungen für eine bestimmte Steuerart ist eine Berechnung, und die Leistung oder Überweisung von Steuerzahlungen an den Haush alt wird als Zahlung anerkannt. Das Verfahren zur Berechnung und Zahlung von Steuern durch den Steuerzahler ist eines der Hauptelemente der Besteuerung. Es ist notwendig, eine Steuer oder Gebühr festzulegen. Die Zuständigkeit für das Verfahren zur Berechnung von Steuern und Gebühren kann der Finanzaufsichtsbehörde übertragen werden. Manchmal führt eine natürliche oder juristische Person die Beitragsberechnung selbst durch.

Das Verfahren zur Berechnung von Steuern und Gebühren wird der Steuerbehörde anvertraut, dann sendet die Inspektion eine Benachrichtigung mit Angabe des Betrags und der Erhebungsfrist spätestens dreißig Tage vor der Zahlung an einen Bürger oder ein Unternehmen. Die Überschreitung der Versandfrist führt zur Befreiung von der Haftung im Falle des Zahlungsverzuges. Ein Bürger oder ein Unternehmen ist verpflichtet, eine Steuergebühr innerhalb von dreißig Tagen (Monat) ab dem Datum der Zustellung der Benachrichtigung oder zu zahleneinen eingeschriebenen Brief erh alten. Die Benachrichtigung erfolgt an den Leiter der Organisation oder einen Bürger. Die Zustellung kann persönlich oder per Einschreiben erfolgen. Die Hauptsache ist die Tatsache, dass eine Benachrichtigung erh alten wurde.

Kriterien für die Steuerberechnung

Steuer ist ein Beitrag zum Budget eines bestimmten Subjekts, zu einem außerbudgetären Fonds, der unbedingt von den Zahlern bezahlt wird. Der Steuerzahler muss die folgenden Elemente des Steuerberechnungsverfahrens berücksichtigen:

- Berechnungsgrundlage.

- Zeitraum und Verfahren zur Berechnung der Steuern.

- Steuervorteile.

- Bei der Berechnung und Zahlung von Steuern verwendete Steuersätze.

Die Grundlage für die Berechnung der Gebühr sind Einkommen, Gewinn, Kosten von Waren oder Dienstleistungen, Arten von Aktivitäten, Operationen mit Wertpapieren, Nutzung natürlicher Ressourcen, Eigentum von Personen, Übertragung von Eigentum, Wertschöpfung von Produkten, die durch Gesetze festgelegt wurden. Er ergibt sich aus der einkommensbestimmenden Zusammensetzung von Kosten und Nutzen und stellt den Wert des steuerpflichtigen Gegenstandes dar.

Der Zeitraum, an dessen Ende die Steuerbemessungsgrundlage und der zur Zahlung erforderliche Steuerbetrag berechnet werden, wird als Steuerzeitraum bezeichnet. Im Steuerzeitraum existieren ein oder mehrere Stichtage.

Der Steuersatz ist ein Wert, der einen bestimmten digitalen Wert hat. Die Gesetze der Untertanen genehmigen regionale und republikanische Steuern. Verordnungen der Kommunalverw altungen - örtliche Gebühren und Abgaben. Alle Steuerzahlungen müssen innerhalb der Grenzen gemäß der Abgabenordnung der Russischen Föderation liegen.

Benefits sind Vorteile, die einer Kategorie gewährt werdenSteuerzahler, was sie im Vergleich zu anderen Teilnehmern des Steuersystems des Landes in eine günstige finanzielle Position bringt.

Steuern sind föderal, republikanisch und lokal. Zu den bundesstaatlichen gehören beispielsweise die Mehrwertsteuer und die Einkommenssteuer. Zu den örtlichen Gebühren - Grund- und Transportsteuer.

Pflichtabgaben für juristische Personen

In der Russischen Föderation sind juristische Personen unabhängig von ihrer Eigentumsform Steuerzahler. Sie können dem allgemeinen System oder einem besonderen Steuersystem unterliegen.

OSN ist ein Steuersystem, in dem alle in der Abgabenordnung der Russischen Föderation festgelegten Steuern bezahlt werden, wenn keine Befreiung von ihrer Zahlung besteht. Auf der DOS sind alle Organisationen, die sich nicht freiwillig für ein anderes Steuersystem entschieden haben. Das Verfahren zur Berechnung und Zahlung von Steuern durch Organisationen, die sich in diesem System befinden, impliziert die Zahlung von Steuern:

- VAT;

- Gewinn;

- auf Grundstück;

- zu Boden;

- für den Transport;

- Persönliche Einkommensteuer auf Arbeitnehmereinkommen.

Verfahren zur Berechnung und Zahlung der Einkommensteuer

Die Hauptquelle für die Auffüllung der Staatskasse ist die Einkommenssteuer, die von Organisationen gezahlt wird. Alle russischen und ausländischen Unternehmen, die in Russland tätig sind und dort Einkünfte erzielen, die sich nicht für das vereinfachte Steuersystem entschieden haben, müssen das Verfahren zur Berechnung der Körperschaftsteuer einh alten.

Körperschaftssteuer:

- Berechnungsgrundlage ist das steuerpflichtige Einkommen in Geld.

- Es zählt das KalenderjahrSteuerzeitraum. Stichtage sind das erste Quartal, die ersten zwei und drei Quartale.

- Steuersatz - zwanzig Prozent (zwei - an die Bundeskasse, achtzehn - an den Haush alt des Subjekts). Für bestimmte Gewinn- und Einkommensarten sind niedrigere Pflichtbeiträge legalisiert.

- Steuerbegünstigungen werden unter Einkünften aufgeführt, die nicht in die Berechnung der Bemessungsgrundlage und der Steuersätze eingehen. Das Steuergesetzbuch legt die Gewährung von Leistungen in Form eines ermäßigten Satzes fest.

Es gibt Arten von Unternehmen, die ein besonderes Arbeitsprofil haben und niedrigere Einkommenssätze verlangen:

- Bildungs- und medizinische Einrichtungen. Ihr Einkommen wird nicht besteuert (der Steuersatz beträgt null Prozent).

- Unternehmen der Sonderwirtschaftszonen, die in das einheitliche Register (Gebiet Kaliningrad, Republik Krim) aufgenommen wurden und ansässig sind. Der Einkommensbeitragssatz beträgt null.

- Landwirtschaft und Fischerei, die Hilfe bei Steuersenkungen benötigen.

- Teilnehmer von Investitionsprojekten in den Regionen des Landes.

- Unternehmen im Zusammenhang mit Wirtschaftsförderungsorganisationen.

- Sozialleistungen, die für die normale Existenz der Bevölkerung notwendig sind.

Das Verfahren zur Berechnung der Körperschaftsteuer ist für alle Unternehmen verpflichtend.

Grundsteuer

Alle beweglichen und unbeweglichen Vermögenswerte von Unternehmen unterliegen der Vermögenseinlagepflicht. Zur Berechnung der Steuerabgabe werden die Werte der Bilanz berücksichtigt:

- Eigentum;

- vorläufigen Besitz oder treuhänderische Verw altung erh alten;

- einen gemeinschaftlichen Anteil am Unternehmen eingebracht.

Steuerfreie Artikel:

- Grundstücke;

- reservierte Naturschutzgebiete;

- Eigentum von Verteidigungsunternehmen;

- Objekte des kulturellen Erbes des Landes;

- Nuklearanlagen;

- Eisbrecher;

- gericht;

- Objekte der Weltraumindustrie;

- Transport in der Bilanz von Unternehmen von 2013 bis heute;

- alle zum Weiterverkauf erworbenen Immobilien.

Das Verfahren zur Berechnung der Grundsteuer setzt voraus, dass sowohl Unternehmen als auch Bürger Steuerzahler sind. Alle Personen, die steuerpflichtiges Vermögen besitzen.

Verfahren zur Berechnung der Körperschaftsteuer:

- Berechnungsgrundlage ist der durchschnittliche Jahreswert des Vermögens. In Bezug auf einige Immobilien wird die Steuer auf der Grundlage ihres Wertes gemäß der Katasterregistrierung berechnet. Die Steuer wird auf alle Immobilienobjekte erhoben, mit Ausnahme von Grundstücken und anderen Objekten der Naturpflege. Die Steuer auf bewegliche Gegenstände, die sich im Unternehmen als Anlagevermögen befinden, wird nur von Organisationen auf der DOS bezahlt.

- Der Besteuerungszeitraum entspricht in jedem Fall dem Kalenderjahr, unabhängig von Wert und Art der Immobilie. Während dieser Zeit muss die juristische PersonGrundsteuervorauszahlungen auf der Grundlage der Ergebnisse der Berichtsperioden (das erste Quartal, sechs Monate, die ersten drei Quartale) zu berechnen und zu übertragen. Diese Vorschüsse mindern den Gesamtbetrag der Gebühr. Landesbehörden dürfen Berichtsfristen nicht gesetzlich vorschreiben. Juristische Personen, deren Vermögen sich in Einrichtungen befindet, in denen solche Fristen entfallen sind, werden keine Vorauszahlungen überwiesen, sondern erst am Ende des Kalenderjahres Steuern berechnen und abführen.

- Die Behörden der Subjekte des Landes haben das Recht, den Grundsteuersatz im Alleingang festzulegen. Die Höhe der Steuergebühr darf den im Steuergesetzbuch der Russischen Föderation festgelegten Satz nicht überschreiten (der Höchstsatz beträgt zwei Prozent).

- Gewinnsteuererleichterungen gelten für Unternehmen, die besondere Tätigkeiten ausüben.

Kategorien juristischer Personen, die Grundsteuervorteile genießen:

- Unternehmen der Strafprozessordnung;

- religiöse Unternehmen;

- Organisationen, die Menschen mit Behinderungen Beschäftigung bieten (mindestens achtzig Prozent müssen Menschen mit Behinderungen sein);

- pharmazeutische Organisationen, die Produkte zur Bekämpfung von Epidemien und Tierseuchen herstellen;

- Organisationen mit dem Status von Teilnehmern am Investitionsprojekt Skolkovo;

- Unternehmen verwendeten Inventargegenstände für die Reparatur und den Bau von Schiffen;

- Organisationen in Sonderwirtschaftszonen (Republik Krim, Stadt Sewastopol, Gebiet Kaliningrad).

Grundsteuer der Bürger

vor drei Jahren Abgabenordnung der Russischen Föderationergänzt um ein Kapitel über die Vermögenssteuer der Bürger des Landes. Die Änderungen betrafen jeden Bürgereigentümer, der ein Zimmer, eine Wohnung, ein Landhaus, ein Landhaus oder eine Dauergarage hat.

Grundstücksgebühr - lokaler Beitrag zum Haush alt. Es unterliegt sowohl dem Kodex als auch den Gesetzen der lokalen Behörden. Lokale Aufsichtsbehörden berechnen die Höhe der Steuer und senden den Bürgern, die Eigentum besitzen, jährliche Zahlungsbescheide mit dem angegebenen Steuersatz.

Verfahren zur Berechnung und Zahlung der Grundsteuer der Bürger:

- Berechnungsgrundlage ist der Wert des Eigentums.

- Im Jahr 2018 ist die Frist für die steuerliche Einziehung der Zahlung bis zum 01. Dezember 2018 festgelegt.

- Mautsätze werden für die Subjekte der Russischen Föderation separat festgelegt. Die einzige gesetzliche Bedingung ist, dass sie bestimmte Grenzwerte nicht überschreiten.

| Immobilie | Katasterwert des Objekts | Steuersatz |

| Wohngebäude und Wohnferienhäuser, deren Fläche nicht mehr als fünfzig Quadratmeter beträgt | nicht mehr als zehn Millionen Rubel. | 0, 1 |

| von zehn bis zwanzig Millionen Rubel. | 0, 15 | |

| zwanzig bis fünfzig Millionen Rubel. | 0, 2 | |

| fünfzig bis dreihundert Millionen Rubel. | 0, 3 | |

| Parkplätze, Garagenplätze | 0, 1 | |

| Wohnobjekte im Bau | 0, 3 | |

| Nichtwohngebäude undandere Räume | 2 | |

| Immobilien für jeden Zweck | mehr als dreihundert Millionen Rubel. | 2 |

| Objekte, die nicht in den oben genannten Kategorien sind | 0, 5 |

Steuervorteile werden vielen Kategorien von Bürgern gewährt. Das Vermögen von Menschen mit Behinderungen der ersten und zweiten Gruppe sowie von Menschen mit Behinderungen von Kindheit an und Rentner unterliegt nicht der Erhebung. Der Steuervorteil wird in Bezug auf einen Vermögensgegenstand jeder Art nach individueller Wahl eines Bürgers gewährt. Um die Steuerbefreiung zu erh alten, müssen Sie die Immobilie, für die die Steuervergünstigung gewährt wird, vor dem 1. November bei der Steuerbehörde melden. Wenn der Eigentümer seinen Antrag nicht an die Aufsichtsbehörde sendet, wird die Befreiung von der Immobilienaufsichtsbehörde mit dem höchsten Steuerbetrag gewährt

Grundsteuer

Die Grundsteuer wird durch die Abgabenordnung festgelegt, wird aber von den lokalen Behörden der Untertanen geregelt. Lokale Gesetzgeber sollten:

- bestimmen Sie die Höhe der Steuersätze im Rahmen der Abgabenordnung der Russischen Föderation und anderer Vorschriften;

- Bestellung und Zahlungszeitpunkt regeln;

- Zahlungsvorteile gewähren oder nicht gewähren;

- bestimmte Kategorien von Bürgern nicht besteuern.

Die Grundsteuer wird seit langem nach dem Buchwert der Immobilie berechnet. Vor zwei Jahren, im Jahr 2016, gab es Änderungen in der Gesetzgebung. Heute richtet sich die Gebühr nach dem Wert der Grundbucheintragung,nah am Markt. Dies führte zu einer mehrfachen Erhöhung der Steuerbeträge. Alle Grundstückseigentümer spürten die Veränderung. Tatsache ist, dass der Katasterwert von unabhängigen Organisationen berechnet wird, die an der Immobilienbewertung beteiligt sind, was die Möglichkeit einer falschen Bewertung aufgrund unzuverlässiger, falscher Daten zum Grundstückswert nicht ausschließt. Manchmal übersteigt der Katasterwert eines Objekts sogar den tatsächlichen Wert des Objekts auf dem Markt um ein Vielfaches. Informationen zum Katasterpreis sind im Internet auf der Rosreestr-Website (ein Dienst mit Referenzinformationen zu Immobilienobjekten) verfügbar.

Grundsteuerpflichtige Objekte sind landwirtschaftliche Flächen, Tourismus- und Erholungsgebiete sowie Gewerbeflächen:

- Grundstücke für die landwirtschaftliche Arbeit von Organisationen;

- Parzellen im Besitz von gemeinnützigen Gärtner- und Datscha-Partnerschaften und einzelnen Bürgern, die für die eigene Landwirtschaft gekauft wurden;

- Gegenstände, die den Betrieb industrieller Organisationen sicherstellen, einschließlich Standorte für den Bau von Einrichtungen, die für die Tätigkeit von Unternehmen erforderlich sind;

- Anteile des Reservefonds der Wald- und Wasserzone, die insbesondere Institutionen und Bürgern gehören;

- Tourismus- und Erholungsgebiete, wenn es Pensionen, Sanatorien und Erholungszentren für die Bürger des Landes gibt.

Verfahren zur Berechnung und Zahlung der Grundsteuer:

- Berechnungsgrundlage - die Kosten eines Grundstücks laut Katasterregistrierung am 1. Januar des Jahres, für das die Steuer berechnet wirdBeitrag.

- Das Verfahren zur Berechnung der Grundsteuer setzt voraus, dass der Besteuerungszeitraum dem Kalenderjahr entspricht.

- Die Abgabenordnung sieht zwei Grundsteuersätze vor: eineinhalb Prozent und drei Zehntel Prozent.

| Grundstückszweck | Steuersatz |

| Land für die Landwirtschaft. Grundstücke für Wohnungsbau, Gartenbau und Gartenbau, Tierh altung, Datscha und Nebenlandwirtschaft. Länder, deren Verkehr eingeschränkt ist, um Zollanforderungen, Sicherheit und Verteidigung des Landes zu gewährleisten. Wohn- und Infrastrukturgrundstücke. | 0, 3 |

| Andere Grundstücke. | 1, 5 |

Die Grundsteuer hat, wie jeder Beitrag, ihre eigenen privilegierten Kategorien von Zahlern. Die gesetzlich festgelegten Leistungen gelten für folgende Personengruppen:

- deaktiviert;

- Teilnehmer des Großen Vaterländischen Krieges;

- Kämpfer;

- Behinderte der ersten und zweiten Gruppe;

- seit Kindheit gesundheitlich behindert;

- Helden Russlands und der Sowjetunion;

- Bürger, die an Atomwaffentests teilgenommen haben;

- Liquidatoren der Folgen eines Unfalls in einem Kernkraftwerk;

- behindert aufgrund einer Krankheit, die nach der Teilnahme an Weltraum- oder Atomtests erworben wurde.

Die in der obigen Liste aufgeführten Personen haben das Recht, mit einer Verringerung der Steuerbemessungsgrundlage um zehntausend Rubel zu rechnen. Um Leistungen zu erh alten, müssen Sie beim Finanzamt eine Liste einreichenangeforderte Papiere.

Die Liste der von den föderalen Behörden von der Zahlung der Grundsteuer befreiten Organisationen ist in der Abgabenordnung der Russischen Föderation festgelegt. Der Rest der Gebühren wird von den Behörden der Subjekte des Landes berechnet und verteilt.

Transportsteuer

Die Transportsteuer wurde im Land vor mehr als fünfzehn Jahren eingeführt. Es gehört zu den lokalen Beiträgen. Im Kern wurde die Gebühr eingeführt, um Umwelt- und Straßenschäden durch Autobesitzer zu kompensieren. Die Ausgleichsfunktion wird neben der Transportsteuer durch Kraftstoffsteuern, Straßenbenutzungsgebühren und Pflichtbeiträge für die negativen Auswirkungen (Verschmutzung durch Abgase, Abfall) auf die Natur erfüllt, die von den Eigentümern ihrer eigenen Unternehmen erhoben werden.

Transportsteuer wird von Organisationen gezahlt, die Fahrzeuge am Ort der Registrierung von Geräten (Raupen- oder pneumatische Fahrzeuge, Luft- und Wassertransport) zugelassen haben.

Nicht besteuerte Gegenstände:

- Boote mit Motor oder Ruder und einer Leistung von bis zu fünf PS;

- Autos mit einer Kapazität von bis zu hundert PS oder speziell für Behinderte verschiedener Gruppen ausgestattete Autos;

- Flussschiffe, die in direktem Zusammenhang mit der Fischereikategorie stehen;

- Schiffe, die Passagiere befördern und einem Geschäftsmann gehören;

- landwirtschaftlicher Transport;

- Schiffe, die im internationalen Register eingetragen sind.

Das Verfahren zur Berechnung der Transportsteuer für Organisationen:

- Bemessungsgrundlage ist der Wert des beweglichen Vermögens.

- Steuererklärungen werden spätestens am ersten Geschäftstag im Februar des auf den Berichtszeitraum folgenden Jahres eingereicht. Wenn ein Subjekt der Russischen Föderation eine Entscheidung über die Zahlung von Vorauszahlungen erlassen hat, werden die Zahlungen im Laufe des Jahres vierteljährlich im Voraus gezahlt. Berechnungen darüber werden nicht an das Finanzamt übermittelt. Vorschussbeträge werden bei der Bestimmung der Höhe der am Ende des Kalenderjahres an den Haush alt zu zahlenden Gesamtsteuergebühr berücksichtigt.

- Der Steuersatz in den Regionen kann auf die Basissteuersätze sinken oder steigen. Die in den Regionen festgelegten Tarife sollten nicht mehr als das Zehnfache von den Basistarifen abweichen.

- Gesetzgeber in den Subjekten des Landes können Vorteile bei der Zahlung der Transportsteuer für Unternehmen gewähren. Beispielsweise werden für Unternehmen in Freihandelszonen Steuerbefreiungen gewährt.

Beförderungssteuer für Bürger

Steuerpflichtige Fahrzeuge:

- Autos;

- Kraftfahrzeuge (Motorräder);

- Busse;

- Mechanismen auf Raupe, pneumatischer Antrieb;

- Hubschrauber und Flugzeuge;

- Wassertechnik (Motorschiffe, Segelschiffe);

- Schneemobile;

- Motorschlitten;

- Motorboote, Jetskis;

- nicht selbstfahrende Wasser- und Luftfahrzeuge.

Verfahren zur Berechnung der Beförderungssteuer für Privatpersonen:

- Die Bemessungsgrundlage sind die Kostentransport.

- Der Steuerzeitraum ist ein Jahr. Die Zahlung erfolgt auf der Grundlage eines Bescheids der Finanzbehörde mit Angabe der Höhe der Zahlung, der Bedingungen und des Zwecks. Hat ein Bürger für das abgelaufene Jahr keinen Steuerzahlungsbescheid erh alten, so ist er verpflichtet, dies spätestens am letzten Werktag des Jahres, das auf das Jahr folgt, für das die Steuer zu entrichten ist, dem Finanzamt selbstständig mitzuteilen.

- Der Steuersatz wird vom Subjekt der Russischen Föderation gesetzlich vorgeschrieben. Bei der Berechnung werden die Motorleistung und die Kategorie des mobilen Fahrzeugs berücksichtigt. Der Kurs kann sich nach oben oder unten ändern, jedoch nicht mehr als zehnmal.

- Das Subjekt der Russischen Föderation erstellt selbstständig eine Liste der steuerbefreiten Bürger.

In den meisten Regionen erh alten die folgenden Kategorien von Bürgern einen Nullsatz:

- Behinderte und Veteranen des Zweiten Weltkriegs;

- Gefangene faschistischer Ghettos und Lager;

- Veteranen der Arbeit;

- Helden der Russischen Föderation und der UdSSR und Personen, denen Orden des Ruhms verliehen wurden;

- Kriegsveteranen und Kriegsinvaliden;

- Behinderte der ersten und zweiten Gruppe;

- Rentner nach Alter;

- strahlenexponierte Personen;

- Bürger, die an radioaktiven Tests von thermonuklearen Massenvernichtungswaffen teilgenommen haben;

- ein Elternteil eines behinderten Kindes;

- Eltern kinderreicher Familien.

NDFL

Alle Personen sind verpflichtet, Steuern auf ihr Erwerbseinkommen zu zahlen. Die Verpflichtung, diese zu berechnen und zu bezahlenSteuern werden von Arbeitgebern (juristischen Personen, Einzelunternehmern, Rechtsanwälten und Repräsentanzen ausländischer Unternehmen im Land) erhoben, die den Bürgern Löhne zahlen.

Verfahren zur Berechnung der Einkommensteuer:

- Besteuerungsgrundlage für die Berechnung der Steuer auf die steuerpflichtigen Einkommen der Bürger ist das Arbeitseinkommen selbst. Zur Berechnung der Steuer bei Anwendung unterschiedlicher Steuersätze wird die Bemessungsgrundlage für jede Einkunftsart separat berechnet. Die Berechnungsgrundlage für Einkünfte aus Kapitalvermögen wird getrennt von der Steuerbemessungsgrundlage für alle anderen Einkünfte berechnet, für die dreizehn Prozent gelten.

- Steuerbeamte beh alten den aufgelaufenen Steuerbetrag direkt vom Einkommen der Bürger ein und übertragen ihn in den Haush alt, wenn sie tatsächlich bezahlt werden. Die Steuer muss spätestens am Tag nach dem Tag der Zahlung des Einkommens (Lohn) überwiesen werden. Ausgenommen sind Urlaubs- und Krankengeld, das spätestens am letzten Tag des Auszahlungsmonats zu versteuern ist.

- Die Einkommenssteuer der Bürger wird aus dem Einkommen berechnet, das zu einem Satz von dreizehn Prozent besteuert wird, und zwar auf periodischer Basis ab Beginn des Kalenderjahres, mit einer Gutschrift für den Steuerbetrag, der für die vorangegangenen Monate des laufenden Jahres gezahlt wurde. Bei anderen Sätzen erfolgt die Berechnung für jeden aufgelaufenen Einkommensbetrag gesondert.

- Die Steuerbemessungsgrundlage wird um die Höhe der Steuerabzüge bei Vorlage der Belege gekürzt. Sie sind Standard, sozial (Bezahlung der Behandlung,Bildung), Eigentum (Erwerb von Eigentum, Zahlung von Zinsen für ein Hypothekendarlehen), Wertpapiere und individuelle Anlagekonten, Beruf (Urheber von Kunstwerken usw.). Steuerabzüge gelten ausschließlich für Einkommen, die mit einem Steuersatz von dreizehn Prozent besteuert werden, d. h. sie werden nur natürlichen Personen gewährt, die im Land ansässig sind.

Einzelsteuer

Das Steuergesetzbuch der Russischen Föderation beschreibt detailliert das Verfahren zur Berechnung und Zahlung einer einzigen Steuer. Die einheitliche Steuer ist gleich dem Produkt aus dem Anteil der Bemessungsgrundlage der Steuer und ihrem Steuersatz, wird berechnet und vom Steuerpflichtigen am Ende des Steuerzeitraums an den Haush alt abgeführt.

Das Verfahren zur Berechnung einer einheitlichen Steuer nach einem vereinfachten System ersetzt die Zahlung der folgenden Steuern für juristische Personen:

- für Profit

- auf Grundstück;

- Mehrwert.

Wenn ein Unternehmer (Eigentümer eines Privatunternehmens) eine einmalige Steuer im Rahmen einer Sonderregelung zahlt, ist er von folgenden Steuern befreit:

- Einkommensteuer der Arbeitnehmer eines einzelnen Unternehmers;

- Steuer auf Immobilien, die für geschäftliche Aktivitäten genutzt werden;

- VAT.

Organisationen zahlen allgemein:

- Versicherungsbeiträge zu Sonderkassen;

- Abzüge von der FSS für Versicherungen;

- Transportsteuer;

- Grundsteuer;

- bestimmte Steuern und Gebühren in gesetzlicher Höhe.

Das Verfahren zur Berechnung und Zahlung einer einmaligen Gebühr:

- Das Verfahren zur Berechnung einer einzelnen Steuer, wennDas vereinfachte Steuersystem hängt vom Gegenstand der vom Steuerzahler freiwillig festgelegten Steuerregelung ab: Einkommen minus Ausgaben oder Einkommen.

- Wenn das Subjekt der Russischen Föderation keine Gesetze erlassen hat, die den Satz der einmaligen Zahlung ändern, beträgt der vom Kodex festgelegte Höchstwert für das Objekt "Einkommen" sechs Prozent und für das Objekt "Einkommen minus Ausgaben" - fünfzehn Prozent.

- Am Ende des Berichtszeitraums zahlt ein Unternehmer, der sich im vereinfachten Steuersystem befindet, einen Vorschuss auf eine einmalige Steuer an den Haush alt. Der Vorschuss errechnet sich aus den erh altenen Erträgen, die periodengerecht vom Beginn des Zeitraums bis zum Ende des Berichtsjahres (erstes Quartal, Halbjahr, drei Quartale) berechnet werden. Der Vorschuss wird auf der Grundlage der zuvor berechneten Steuerzahlungen berechnet. Die gezahlten Beiträge werden bei der Berechnung der Nachzahlungsbeträge für die folgenden Zeiträume und des Steuerbetrags für den Steuerzeitraum angerechnet.

- Für bestimmte Unternehmen kann der Steuersatz für den Gegenstand "Einnahmen minus Ausgaben" um bis zu fünf Prozent gesenkt werden.

Das Verfahren und die Fristen zur Berechnung der Steuern in Russland werden von natürlichen und juristischen Personen oft nicht beachtet. Dies gefährdet die Existenz eines stabilen Steuersystems, das die Grundlage für die rechtzeitige und vollständige Auffüllung des Staatshaush alts darstellt. Derzeit zeichnet sich im Bereich der Besteuerung ein negatives Verh altensstereotyp in Bezug auf das Verfahren zur Berechnung der Steuerbeträge und deren rechtzeitige Zahlung ab. Anzeichen einer Destabilisierung des Steuersystems in der modernen Welt sind wie folgt:

- nicht genughohe Steuerkultur der Bürger in der Gesellschaft (Fristenverletzung oder Gebührenhinterziehung);

- Mißtrauen der Bevölkerung und der Wirtschaft in das Steuersystem, in die Richtigkeit der Steuerberechnung;

- der Wunsch von Organisationen, Steuern zu hinterziehen;

- Zunahme von Delikten und Straftaten im Finanzsektor (Umgehung der Einkommensbesteuerung);

- Verschlechterung der Indikatoren zahlreicher soziologischer Studien.

Es ist notwendig, die Steuerdisziplin der Bevölkerung in Bezug auf das Verfahren zur Berechnung und Zahlung von Steuern zu bilden.

Empfohlen:

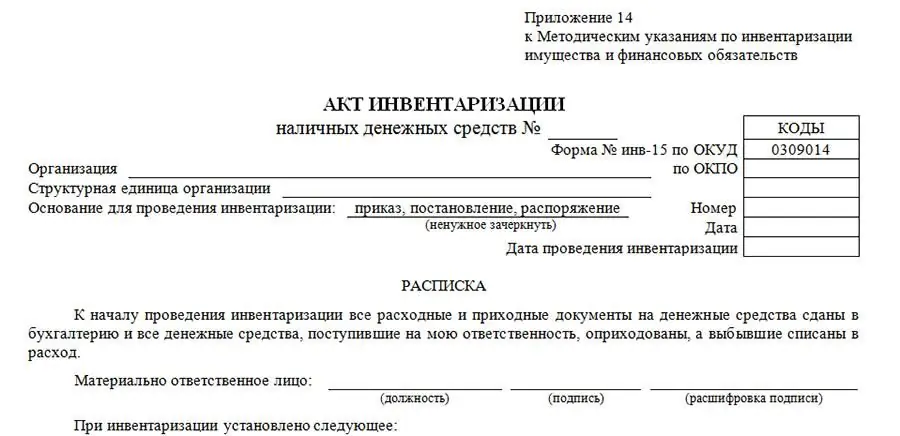

Erstellung der Ergebnisse der Bestandsaufnahme: Liste der Dokumente, Verfahren zur Erstellung

Das Ausfüllen der Ergebnisse der Bestandsaufnahme ist ein wichtiger Schritt in einer vollwertigen und qualitativ hochwertigen Prüfung. Zu diesem Zweck müssen die Mitglieder der Inventarkommission eine Reihe von Dokumenten erstellen, die die während des Überprüfungsverfahrens erh altenen Informationen enth alten. Auf Grundlage dieser Dokumentation entscheidet die Unternehmensleitung über die strafrechtliche Verfolgung von Zuwiderhandlungen

Verfahren zur Berechnung der Einkommensteuer

Die Einkommenssteuer gilt als die wichtigste Gebühr in der Russischen Föderation. Der Artikel beschreibt, wie die persönliche Einkommensteuer korrekt berechnet wird, welche Steuersätze zur Berechnung verwendet werden, welche Abzüge angewendet werden können und wer genau an der Berechnung und Überweisung von Geldern beteiligt ist. Es wird angegeben, wann es notwendig wird, eine 3-NDFL-Erklärung zu bilden und einzureichen

Versöhnung mit der Steuer: das Verfahren zur Versöhnung, Ausarbeitung eines Rechtsakts, Beratung

Um den Stand der Abrechnungen mit dem Haush alt zu kennen, ist es wichtig, sich regelmäßig mit dem Finanzamt abzustimmen. Wir sagen Ihnen, auf welcher Grundlage sie durchgeführt wird, in welcher Reihenfolge und was zu tun ist, wenn Abweichungen festgestellt werden

Steuer auf "Parasitismus" in Belarus: wer zahlt und wer ist von der Steuer befreit

Der belarussische Präsident Alexander Lukaschenko hat am 2. April 2015 eine Sondergebühr eingeführt, die im Volksmund als „Parasitismus“-Steuer bekannt ist. Wenn eine Person sechs Monate lang keine feste Anstellung hat, muss sie diese Art von Gebühr an die Staatskasse zahlen. Ein Bürger, der sich entschließt, sich Zahlungsverpflichtungen zu entziehen, kann mit Zwangsarbeit in Verw altungshaft genommen werden

Die Steuer auf Kinderlosigkeit in der UdSSR: das Wesen der Steuer, wer wie viel bezahlt hat und wann sie aufgehoben wurde

In der heutigen Welt ist es schwer vorstellbar, wie es ist, Steuern zu zahlen, wenn man keine Kinder hat. In der Sowjetunion war dies jedoch keineswegs eine Utopie. Was ist die Kinderlosigkeitssteuer? Wofür und wie viel wurde bezahlt?