2026 Autor: Howard Calhoun | [email protected]. Zuletzt bearbeitet: 2025-01-24 13:14:18

Individuelle Einkommenssteuer wird allgemein als persönliche Einkommenssteuer bezeichnet. 2017 brachte eine Reihe von Änderungen für diejenigen, die Steuergutschriften nutzen. Vielmehr sind nur bestimmte Personengruppen betroffen. Daher ändert sich die Höhe der Abzüge für Eltern mit behinderten Kindern. Aber nicht nur Eltern können Steuervorteile erh alten. Sie sollten jedoch ein vollständiges Paket von Dokumenten vorlegen, die das Recht auf einen Steuerabzug und eine Reduzierung der Steuerbemessungsgrundlage bestätigen.

Von wem wird die Einkommensteuer erhoben?

Diese Steuer wird von allen Einkommensempfängern erhoben. Das heißt, jeder Arbeitnehmer zahlt einen bestimmten Betrag an die Staatskasse. Sein Prozentsatz hängt davon ab, ob eine Person im Land ansässig ist und welche Art von Einkommen sie erhält: aus der Haupttätigkeit oder aus Dividenden.

In den meisten Fällen zahlt jeder Bürger der Russischen Föderation einen Betrag in Höhe von dreizehn Prozent des Geh alts an die Steuerbehörde. Gibt es Steuerbefreiungen?irgendeine Kategorie von Bürgern? Ja. Der Prozentsatz verringert sich jedoch nicht, nur die Bemessungsgrundlage ändert sich.

Was ist die Steuerbemessungsgrundlage?

Die Bemessungsgrundlage ist der Betrag, der der Besteuerung unterliegt. Das heißt, wenn eine Person ein aufgelaufenes Geh alt in Höhe von zehntausend Rubel hat, werden die oben beschriebenen dreizehn Prozent davon abgezogen.

Das heißt, der Mitarbeiter erhält 8.700 Rubel in seinen Händen. Natürlich sollte jeder Fall gesondert betrachtet werden. Dies liegt daran, dass es eine Reihe von Rückstellungen gibt, die überhaupt nicht steuerpflichtig sind.

Was kann nicht besteuert werden?

Also, welche Arten sollten sofort von der Steuerbemessungsgrundlage ausgeschlossen werden? Es ist schwierig, persönliche Einkommensteuervorteile zu berücksichtigen, da sie ausnahmslos von allen Bürgern der Russischen Föderation genutzt werden. Dies steht im Arbeitsgesetzbuch des Landes.

Zuallererst ist die materielle Unterstützung erwähnenswert. Nach der geltenden Gesetzgebung hat der Arbeitnehmer Anspruch auf materielle Unterstützung bis zu viertausend Rubel, die nicht dreizehn Prozent unterliegt. Es ist zu beachten, dass die Berechnung des Gesamtbetrags periodengerecht ab Beginn des Kalenderjahres erfolgt. Das heißt, wenn ein Mitarbeiter zu Ehren des neuen Jahres im Januar viertausend Rubel erh alten hat, unterliegen alle anderen Rückstellungen für materielle Unterstützung der Einkommenssteuer.

Der zweite Punkt sind Entschädigungszahlungen. Zum Beispiel bei der Entlassung von Mitarbeitern. Dazu gehört auch die Vergütung, die ein Mitarbeiter für eine ärztliche Untersuchung bei der Aufnahme der Arbeit erhält.

Wer kann Steuergutschriften erh alten?

Persönliche Einkommensteuervorteile können von verschiedenen Personengruppen bezogen werden.

Die erste kann denen zugeschrieben werden, die Anspruch auf einen persönlichen Abzug haben. Wenn eine Person ein Zertifikat eines Teilnehmers an Feindseligkeiten hat, hat sie Anspruch auf einen monatlichen Abzug in Höhe von fünfhundert Rubel. Das bedeutet, dass dieser bestimmte Betrag nicht mit dreizehn Prozent besteuert wird. Dieser Gruppe können auch Behinderte der zweiten und ersten Gruppe angehören.

Die zweite Gruppe hat Anspruch auf persönliche Einkommensteuervergünstigungen für Kinder. Und es spielt keine Rolle, ob Sie alleinerziehend sind oder nicht. Es ändert sich nur die Höhe des Abzugs, nicht die Tatsache des Eingangs. Erwähnenswert ist auch, dass es im Jahr 2017 Änderungen bei der Einkommensteuer gegeben hat. Die Beträge, die den Vormündern und Eltern von behinderten Kindern zustehen, haben sich geändert. Erstere erh alten einen Abzug von sechstausend, während den Eltern zwölf zustehen.

Was brauchen Sie, um einen Abzug für sich selbst zu bekommen?

Es sei gleich darauf hingewiesen, dass bis 2011 jeder Bürger Anspruch auf einen Abzug von 400 Rubel hatte. Später wurde diese Funktion jedoch entfernt, dafür aber die Abzüge für Kinder erhöht.

Der persönliche Einkommensteuervorteil wird erst gewährt, nachdem der Arbeitnehmer ein Paket mit Dokumenten in die Buchh altung gebracht hat:

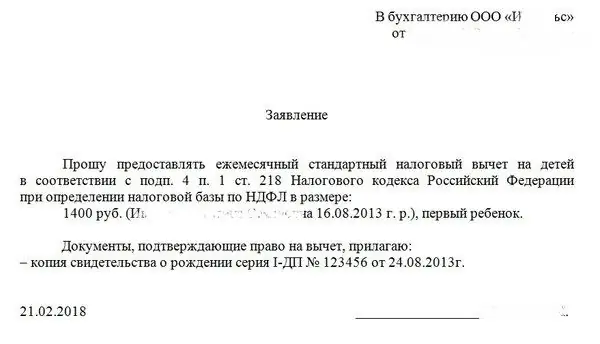

- Persönliche Erklärung. Es kann in freier Form ausgefüllt oder nach dem Muster des Unternehmens durchgeführt werden. Es ist zwingend anzugeben, aus welchem Grund der Bürger Anspruch auf einen Abzug hat, sowie eine Liste der Dokumente.

- Eine Kopie der Bescheinigung eines Kombattanten oder eine Kopie eines Behindertenausweises. Es ist bemerkenswert, dass das Zertifikat ausgestellt wirdauf unbestimmte Zeit, während ein Arbeitsunfähigkeitszeugnis eine eigene Laufzeit haben kann. In einer solchen Situation müssen Sie es jährlich aktualisieren und einen neuen Antrag schreiben.

- Hilfe in Form von 2-Personen-Einkommenssteuer, wenn der Arbeitnehmer eine neue Stelle bekommt. Dies bezieht sich auf die Dokumentation für das laufende Jahr. Das heißt, wenn ein Arbeitnehmer 2017 an einem neuen Arbeitsplatz einen persönlichen Einkommensteuerabzug erh alten möchte und 2016 seinen vorherigen Job kündigt, braucht er keine Bescheinigungen.

Eltern: Dokumentenpaket

Für diejenigen, die Kinder haben, aber verheiratet sind oder das Kind offiziell zwei Elternteile hat, gibt es auch Vorteile. Was wird in diesem Fall benötigt?

- Antrag auf Einkommensteuerbefreiung. Hier werden der vollständige Name des Mitarbeiters sowie die Daten des Kindes oder der Kinder (Nachname, Vorname, Vatersname, Geburtsdatum) angegeben;

- Kopien der Geburtsurkunden der Kinder.

- Wenn Kinder über 18 Jahre alt sind, aber in Vollzeit an einer Bildungseinrichtung studieren, dann ist eine Originalbescheinigung der Studienstätte erforderlich, die diese Tatsache bestätigt.

- Falls ein Elternteil seinen Nachnamen geändert hat und unterschiedliche Angaben in den Arbeitsunterlagen und der Geburtsurkunde vorliegen, müssen Sie zusätzlich eine Bescheinigung über die Namensänderung mitbringen.

- Einkommenssteuerbescheinigung für das laufende Jahr, wenn der Arbeitnehmer eine neue Stelle angenommen hat.

Allein erziehend: Was wird benötigt?

Falls ein Arbeitnehmer in die Kategorie „Alleinerziehende“passt, werden ihm die Abzüge in doppelter Höhe gewährt. Wenn für das erste Kindnormalerweise 1400 Rubel abziehen, dann erhält eine alleinerziehende Mutter 2800 Rubel.

Welche Unterlagen für einkommensteuerliche Vorteile sollten Witwen und alleinerziehende Mütter mitbringen? Grundsätzlich wird die Liste wiederholt. Zusätzlich zum Hauptdokumentenpaket, das Eltern in vollständigen Familien mitbringen, müssen sie jedoch auch eine Bescheinigung in Form 25 mitbringen, die den Status einer alleinerziehenden Mutter bestätigt, oder eine Sterbeurkunde des zweiten Elternteils.

Es ist auch notwendig, jedes Jahr eine Kopie des Reisepasses mitzubringen, insbesondere die Seite mit dem Familienstand. Das Alleinerziehendengeld endet mit dem Monat, der auf den Monat der Eheschließung folgt. Daher fordern viele Arbeitgeber Arbeitnehmer auf, in der Bewerbung einen Satz zu schreiben, dass sie sich verpflichten, eine Änderung ihres Familienstands zu melden.

Wie werden die Steuern für Leistungsberechtigte berechnet?

Jeder Mitarbeiter kann selbstständig prüfen, wie die Buchh altung funktioniert. Dazu müssen Sie einfache Berechnungen der Vorteile für die persönliche Einkommensteuer durchführen.

Die Höhe des Geh alts des Arbeitnehmers muss um den Betrag des Abzugs gekürzt werden. Wenn also ein Alleinerziehender ein Kind hat, kann er sicher 2.800 Rubel von seinem Einkommen abziehen. Und die bereits erh altene Zahl wird mit dreizehn Prozent multipliziert.

Es ist auch erwähnenswert, dass sich die Beträge für jedes Kind ändern. Wenn die ganze Familie für den ersten und zweiten 1.400 Rubel erhält, bringt der dritte bereits einen Abzug in Höhe von 3.000 Rubel. Ein Elternteil mit drei Kindern kann also hoffen, dass der Betrag von 5800 Rubel von seinem Einkommen nicht besteuert wird. ABERdas sind 754 Rubel im Monat, die sich in der Tasche des Arbeitnehmers niederschlagen und nicht in die Staatskasse gehen.

Empfohlen:

Was ist ein Vermögensabzug, wer hat Anspruch darauf und wie wird er berechnet? Artikel 220 der Abgabenordnung der Russischen Föderation. Grundsteuerabzüge

Russland ist ein Staat, in dem die Bürger viele Rechte und Möglichkeiten haben. Zum Beispiel hat fast jeder Bürger der Russischen Föderation das Recht auf einen Vermögensabzug. Was ist das? Unter welchen Bedingungen kann es ausgestellt werden? Wo kann man Hilfe finden?

Wer hat 1991 Anspruch auf Einlagenentschädigung?

Einzahlungskompensation findet auch heute noch statt. Für jeden Einleger, der 1991 seine gesamten Ersparnisse verloren hat, verpflichtet sich der Staat, die Verluste zu kompensieren. Dafür wurde ein spezielles Schema entwickelt, Sie müssen sich nur an die Sberbank wenden

Steuerabzug für ein Kind: Was ist das und wer hat Anspruch darauf?

Steuerabzüge sind unterschiedlich. Und sie werden den Bürgern zu unterschiedlichen Bedingungen zur Verfügung gestellt. Zum Beispiel gibt es einen Abzug für ein Kind. Was ist das? Wie und wo bewerben? In diesem Artikel erfahren Sie alles über die Beantragung von Abzügen für Kinder in Russland

Wer hat Anspruch auf eine vorzeitige Altersrente?

Einem gesonderten Personenkreis kann vorzeitig eine Altersrente gezahlt werden. Die Liste der Arbeitsplätze, Berufe, Branchen, Positionen, Fachgebiete und Organisationen, unter Berücksichtigung derer diese Leistung zugewiesen wird, wird auf Anordnung der Regierung der Russischen Föderation genehmigt

Beitragsrente: das Verfahren für ihre Bildung und Zahlung. Bildung der Versicherungsrente und der kapitalgedeckten Rente. Wer hat Anspruch auf kapitalgedeckte Rentenzahlungen?

Was ist der kapitalgedeckte Teil der Rente, wie können Sie zukünftige Einsparungen erhöhen und welche Aussichten für die Entwicklung der Anlagepolitik der Pensionskasse der Russischen Föderation bestehen, erfahren Sie in diesem Artikel. Sie offenbart auch Antworten auf aktuelle Fragen: „Wer hat Anspruch auf kapitalgedeckte Rentenzahlungen?“, „Wie entsteht der kapitalgedeckte Teil der Rentenbeiträge?“und andere