2026 Autor: Howard Calhoun | [email protected]. Zuletzt bearbeitet: 2025-06-01 07:13:32

Der Relative Strength Index ist einer der beliebtesten Indikatoren, die von Tradern verwendet werden. Es liefert Informationen über die Stärke der Preisbewegungen in Charts, daher der Name. Was ist also der RSI-Indikator? Wie benutzt man es im Handel? Wie kann man verstehen, was es zeigt?

Beschreibung des RSI-Indikators

Der von J. Wells Wilder erstellte Relative Strength Index (RSI) ist ein Momentum-Oszillator, der die Geschwindigkeit und Veränderung von Preisbewegungen misst. Der Index schwankt zwischen null und 100. Traditionell zeigt der RSI laut Wilder an, dass der Markt überkauft ist, wenn er 70 überschreitet, und überverkauft, wenn er unter 30 liegt. RSI-Indikatorsignale können vor einer Trendumkehr, einer Mittellinienkreuzung usw Bestimmen Sie die Stärke des Trends.

Wilder schrieb über all dies in seinem 1978 erschienenen Buch New Concepts in Technical Trading Systems. Zusammen mit dem parabolischen SAR, dem Volatilitätsindex, dem Range-Index und dem CSI-Index beschrieb er den RSI-Indikator - wie man ihn verwendet und wie man ihn berechnet. Insbesondere berücksichtigte der Autor die folgenden Faktoren:

- Hochs und Tiefs;

- Zahlen der technischen Analyse;

- fehlgeschlagener Schwung;

- Unterstützung und Widerstand;

- Divergenz.

Trotz der Tatsache, dass Wilder-Indikatoren bald 40 Jahre alt werden, haben sie sich bewährt und sind bis heute äußerst beliebt.

Berechnung

Der Indikator wird nach folgender Formel berechnet: RSI=100 - 100/(1 + RS), wobei RS=durchschnittlicher Anstieg/durchschnittlicher Rückgang.

Um die Berechnung zu vereinfachen, wird der Index in Hauptkomponenten unterteilt: RS, durchschnittliches Wachstum und Rückgang des Wechselkurses. In seinem Buch schlug Wilder vor, den Index auf der Grundlage von 14 Zeiträumen zu berechnen. Stürze werden als positive Zahlen ausgedrückt, nicht als negative Zahlen.

Zunächst wird der durchschnittliche Anstieg und Abfall über 14 Perioden berechnet.

- durchschnittliches Wachstum=Summe des Wachstums der letzten 14 Perioden / 14;

- Durchschnittsabfall=Summe der letzten 14 Periodenabfälle / 14.

Dann basieren die Berechnungen auf früheren Durchschnittswerten und dem aktuellen Rückgang oder Anstieg:

- durchschnittliches Wachstum=vorheriges durchschnittliches Wachstum x 13 + aktuelles Wachstum / 14;

- durchschnittlicher Rückgang=vorheriger durchschnittlicher Rückgang x 13 + aktueller Rückgang / 14.

Diese Berechnungsmethode ist eine Glättungstechnik ähnlich dem exponentiellen gleitenden Durchschnitt. Das bedeutet auch, dass die Indexwerte mit zunehmendem Abrechnungszeitraum genauer werden.

Wilders Formel normalisiert RS und verwandelt ihn in einen Oszillator, der zwischen null und 100 schwankt. Tatsächlich sieht das RS-Diagramm genauso aus wie das RSI-Diagramm. Der Normalisierungsschritt vereinfacht das Auffinden von Extrema, da der Index in einem engen Bereich liegt. Der relative Stärkeindex ist 0, wenn der durchschnittliche Gewinn null ist. Bei einem 14-Perioden-RSI zeigt ein Wert von Null an, dass der Kurs in allen 14 Perioden gesunken ist. Es gab kein Wachstum. Der Index ist 100, wenn die durchschnittliche Abschreibung Null ist. Das bedeutet, dass die Rate über alle 14 Perioden hinweg gewachsen ist. Es gab keinen Sturz.

Basierend auf dem Relative-Stärke-Index wird der stochastische Oszillator Stochastic RSI berechnet:

StochRSI=(RSI - RSI Low) / (RSI High - RSI Low)

Der Oszillator korreliert den RSI-Pegel über einen bestimmten Zeitraum mit seinen Minimal- und Maximalwerten. RSI-Werte werden anstelle der Kurswerte in die Formel des stochastischen Oszillators eingesetzt. Somit ist der Stochastic RSI ein Indikator - die zweite Ableitung des Wechselkurses. Erhöht die Anzahl der Signale erheblich, daher sollten andere technische Analysetools mitberücksichtigt werden.

RSI-Indikator: Wie benutzt man ihn?

Die Standardanzahl der Perioden für den Relative-Stärke-Indikator ist 14, was bedeutet, dass er die letzten 14 Kerzen oder Zeitrahmen auswertet.

Der Indikator vergleicht den durchschnittlichen Gewinn mit dem durchschnittlichen Verlust und analysiert, wie viele der letzten 14 Kerzen bullisch oder bärisch waren, und analysiert auch die Größe jeder Kerze.

Zum Beispiel, wenn alle 14 Preiskerzen bullisch sind, dann ist der Index 100, und wenn alle 14 Kerzen bärisch sind, dann 0 (oder fast gleich 100 und 0). Und ein Index von 50 würde bedeuten, dass 7 vergangene Kerzen rückläufig waren, 7 waren zinsbullisch und der durchschnittliche Gewinn und Verlust gleich waren.

Beispiel1. Der folgende Screenshot zeigt das EUR/USD-Diagramm. Der weiß markierte Bereich umfasst die letzten 14 Preiskerzen. Davon waren 13 bullish und nur 1 bearish, was einen Wert von 85 ergibt.

Beispiel 2. Der folgende Screenshot zeigt das EUR/USD-Diagramm und 3 hervorgehobene Bereiche mit jeweils 14 Kerzen, um zu verstehen, wie der Relative Strength Index berechnet wird.

- Der erste Bereich hebt eine sehr bärische Periode von 9 bärischen Kerzen, 4 kleinen bullischen Kerzen und 1 Kerzenmuster (Doji) hervor. Der RSI dieses Zeitraums beträgt 15, was eine sehr starke rückläufige Phase signalisiert.

- Der zweite Abschnitt enthält 9 bullische Kerzen und 5 überwiegend kleine bärische Kerzen. Der Indikator für diesen Zeitraum war 70, was auf einen relativ starken Aufwärtstrend hinweist.

- Der dritte Bereich umfasst 6 bullische Kerzen, 8 bärische Kerzen und 1 Doji, was zu einem Indexwert von 34 führt, was auf einen moderaten Kursrückgang hindeutet.

Wie Sie sehen können, entspricht die Analyse von 14 Kerzen ziemlich genau dem RSI-Wert für diesen Zeitraum. Nichtsdestotrotz ist der Indikator insofern nützlich, als er die für die Datenverarbeitung erforderliche Zeit reduziert und Ihnen außerdem ermöglicht, Fehler bei volatilem Marktverh alten zu vermeiden.

Überverkauft und überkauft

Die Grundidee ist, dass wenn der Relative Strength Index sehr hohe oder sehr niedrige Werte (größer als 70 oder weniger als 30) anzeigt, der Preis überverkauft oder überkauft ist. Ein hoher Index bedeutet, dass die Zahl bullisch istKerzen setzten sich gegen die Anzahl der bärischen durch. Und da der Kurs nicht endlos nur bullische Kerzen stempeln kann, können Sie sich nicht nur auf die Messwerte des RSI-Indikators verlassen, um eine Trendumkehr zu bestimmen.

Wenn 13 der letzten 14 Kerzen bullish waren und der Index deutlich über 70 liegt, dann ist es wahrscheinlich, dass die Bullen in naher Zukunft zurückgehen werden, aber Sie sollten sich bei Ihren Prognosen nicht ausschließlich auf den RSI-Indikator verlassen. Der folgende Screenshot zeigt zwei Zeiträume, in denen er in den überverkauften Bereich (weniger als 30) eintrat und dort lange blieb. Während der ersten Periode fiel der Preis 16 Tage lang weiter, bevor der Index über 30 zurückkehrte, und während der zweiten Periode fiel der Preis 8 Tage lang weiter, als der Markt überverkauft war.

Der Standardberechnungszeitraum für den Trendstärkeindex ist 14, er kann jedoch reduziert werden, um die Empfindlichkeit des Indikators zu erhöhen, oder verlängert werden, um ihn zu verringern. Der 10-Tages-RSI erreicht schneller ein überkauftes oder überverkauftes Niveau als der 20-Tages-RSI.

Der Markt gilt als überkauft, wenn der RSI-Wert über 70 liegt, und als überverkauft, wenn er unter 30 liegt. Diese traditionellen Niveaus können auch angepasst werden, um Sicherheit oder Anforderungen besser gerecht zu werden. Die Anpassung des RSI-Indikators durch Erhöhen des Überkauftwerts auf 80 oder Senken des Überverkauftwerts auf 20 verringert die Häufigkeit der Signale. Kurzfristige Händler verwenden manchmal den 2-Perioden-RSI, mit dem Sie nach überkauften Werten über 80 und überverkauften Werten unter 20 suchen können.

Der Relative-Stärke-Indikator kann nicht ausschließlich zur Bestimmung wahrscheinlicher Wendepunkte verwendet werden. Erzeigt auch sehr starke Trends an, wenn es lange Zeit im überverkauften oder überkauften Bereich bleibt.

Ausbruch der Unterstützungs- und Widerstandslinie

Wie bereits erwähnt, ermöglicht Ihnen der Relative-Stärke-Index, starke Wechselkurstrends zu erkennen. Dies macht es zu einem hervorragenden Werkzeug für den Handel mit Unterstützungs- und Widerstandsniveaus. Die Abbildung zeigt ein EUR/USD-Diagramm, und die schwarze horizontale Linie ist das bekannte Niveau von 1,20 des Kurses, das das Unterstützungs- und Widerstandsniveau darstellt.

Sie können sehen, dass der Kurs mehrmals auf Level 1, 2 zurückkehrte. Das erste Mal zeigte der RSI Werte von 63 und 57. Dies bedeutete, dass der Trend zwar nach oben ging, aber seine Stärke nicht ausreichte. Ein starkes Widerstandsniveau ist nicht leicht zu durchbrechen - ein starker Trend ist erforderlich, um es zu überwinden.

Als der Kurs zum zweiten Mal auf das Widerstandsniveau zurückkehrte, lag der RSI bei 71, was auf einen ziemlich starken Aufwärtstrend hindeutet, aber das Widerstandsniveau hielt sich erneut. Bis zum letzten Abschnitt, als der RSI einen Wert von 76 anzeigte, wurde die Widerstandsebene überwunden und der RSI stieg auf 85.

Der Indikator kann als Hilfsmittel zur Quantifizierung der Kursstärke dienen. Händler, die Handelsalgorithmen verwenden, benötigen dringend solche Informationen, und der Indikator für die relative Stärke ist praktisch.

RSI-Divergenz

Ein weiterer Bereich, in dem der RSI-Indikator verwendet wird, ist die Strategie, Wendepunkte zu identifizieren, indem nach Divergenzen gesucht wird. SignaleDie durch den Wechselkurs erzeugten Abweichungen werden im Allgemeinen nicht durch die zugrunde liegende Preisdynamik unterstützt. Dies wird durch Folgendes bestätigt.

Der folgende Screenshot zeigt zwei Tiefs. Während des ersten war der Indikator 26, und die Preisbewegung vor diesem Moment umfasste 8 rückläufige Kerzen, 3 bullische, 3 Doji, die Rate fiel um insgesamt 1,45 %. Während des zweiten Tiefs zeigte der RSI einen höheren Wert von 28, und die Preisbewegung umfasste 7 rückläufige Kerzen, 5 bullische Kerzen, 2 Doji und die Rate verlor nur 0,96 %.

Obwohl der Kurs ein neues, niedrigeres Tief erreichte, war die Hintergrunddynamik nicht so rückläufig und der zweite Abschnitt war nicht stark. Und die Grafik bestätigt es. Das zweite Tief hatte einen höheren Indikator (28 vs. 26), obwohl der Kurs zeigte, dass die Bären an Stärke verlieren. Divergenz bricht oft zusammen, doppelte Divergenz ist zuverlässiger.

Positiv-Negativ-Umkehrungen

Andrew Cardwell entwickelte ein System von Positiv-Negativ-Umkehrungen für den Relative Strength Index, die das Gegenteil von bärischen und bullischen Divergenzen sind. Im Gegensatz zu Wilder betrachtete Cardwell bärische Divergenzen als Bullenmarktphänomene. Mit anderen Worten, bärische Divergenzen bilden einen Aufwärtstrend. In ähnlicher Weise werden bullische Divergenzen als Bärenmarktphänomene angesehen und weisen auf einen Abwärtstrend hin.

Eine positive Umkehrung tritt auf, wenn der Indikator ein niedrigeres Tief und der Kurs ein höheres Tief bildet. Das Tief Tief liegt nicht auf dem überverkauften Niveau, sondern irgendwo zwischen 30 und50.

Eine negative Umkehrung ist das Gegenteil einer positiven. Der RSI erreicht ein höheres Hoch, aber der Kurs erreicht ein niedrigeres Hoch. Auch hier liegt der höhere normalerweise knapp unter dem überkauften Niveau bei 50-70.

Trend-ID

Der Relative-Stärke-Indikator neigt dazu, in einem Bullenmarkt (Aufwärtstrend) zwischen 40 und 90 zu schwanken, wobei die Werte von 40-50 als Unterstützung dienen. Diese Bandbreiten können abhängig von den RSI-Parametern, der Stärke des Trends und der Volatilität des Basiswertes variieren.

Auf der anderen Seite schwankt der Indikator zwischen 10 und 60 in einem Bärenmarkt (Abwärtstrend) mit 50-60 Levels als Widerstand.

Fehlschlag

Ein gescheiterter Swing ist laut Autor ein starkes Zeichen für eine bevorstehende Trendwende. Es ist das Signal, das der RSI-Indikator gibt. Seine Beschreibung ist wie folgt. Fehlgeschlagene Schwünge sind nicht kursabhängig. Mit anderen Worten, sie konzentrieren sich ausschließlich auf RSI-Signale und ignorieren das Konzept der Divergenz. Ein bullischer gescheiterter Swing entsteht, wenn der RSI unter 30 fällt (überverkauft), über 30 steigt, auf 30 fällt und dann das vorherige Hoch durchbricht. Das Ziel ist es, überverkaufte Niveaus und dann ein höheres Tief über dem überverkauften Niveau zu erreichen.

Ein rückläufiger gescheiterter Swing tritt auf, wenn sich der Index über 70 bewegt, fällt, sich erholt, unter 70 fällt und dann das vorherige Tief durchbricht. Das Ziel ist das Niveauüberkauft und dann ein niedrigeres Hoch unter dem überkauften Niveau.

Der Kurs ist wichtiger als der Indikator

Universeller Impulsoszillator RSI-Indikator - bewährte Effizienz. Trotz der Volatilität der Märkte bleibt der RSI heute genauso relevant wie in den Wilder-Tagen. Aber die Zeit hat einige Anpassungen vorgenommen. Obwohl Wilder Überkauft als Bedingung für eine Trendwende betrachtete, stellte sich heraus, dass dies ein Zeichen von Stärke sein kann. Eine bärische Divergenz gibt immer noch gute Signale, aber Händler sollten bei starken Trends vorsichtig sein, wenn dies normal ist. Obwohl das Konzept der positiven und negativen Umkehrungen Wilders Interpretation etwas untergräbt, ist seine Logik sinnvoll und Wilder selbst hätte sich kaum geweigert, der Kursbewegung mehr Aufmerksamkeit zu schenken. Positive und negative Umkehrungen stellen den Kurstrend an erste Stelle und den Index an zweiter Stelle, wie es sein sollte. Bärische und bullische Divergenzen werden vom RSI-Indikator bevorzugt. Wie diese Tools verwendet werden, hängt vom Händler ab.

Der RSI-Indikator ist ein universelles Werkzeug, um die Stärke eines Trends zu bestimmen und nach Wendepunkten oder einem Ausbruch von Unterstützungs- und Widerstandslinien zu suchen. Und obwohl sein Wert leicht vorhergesagt werden kann, indem man sich die letzten 14 Kerzen ansieht, wird das Zeichnen des RSI auf den Preischarts dem Handel Stabilität und Vertrauen verleihen. Durch die Quantifizierung der Stärke des Kurses und seine Übersetzung in interpretierbare Zahlen können Sie effizientere Handelsentscheidungen treffen und Vermutungen und subjektive Interpretationen vermeiden.

Empfohlen:

So eröffnen Sie ein Taxidepot: Schritt-für-Schritt-Anleitungen, Empfehlungen, Dokumente

Aktuell ist die Personenbeförderung auf Stadt- und Vorortstrecken mit Taxidiensten ein sehr profitabler Bereich. Damit dies jedoch wirklich rentabel ist und den Eigentümer nicht in die Schuldenfalle treibt, ist es notwendig, alles im Voraus sorgfältig zu planen. Aus diesem Grund fragen sich viele, wie sie ihre eigene Taxiflotte eröffnen können

Optionen handeln - Funktionen, Anleitungen, Empfehlungen und Bewertungen

Optionshandel bietet Händlern gute Möglichkeiten, an den Börsen Geld zu verdienen. Um Einkommen zu erzielen, müssen Sie die Grundlagen der Gesetze des Finanzmarktes und der Handelsregeln erlernen. Jeder Einsteiger sollte wissen, wie man Optionen handelt, welche Faktoren beachtet werden müssen und bestimmte Bedingungen erfüllen können, sowie Marktbewegungen analysieren

So verbinden Sie die "Mobile Bank" der "Rosselkhozbank": Anleitungen, nützliche Empfehlungen

Moderne Möglichkeiten werden immer beliebter. Dies gilt für fast alle Bereiche menschlichen Handelns. Im Bankensektor zum Beispiel wird alles für die Bequemlichkeit der Kunden geschaffen. Besonders beliebt ist der Service "Mobile Bank", mit dem Sie eine beträchtliche Anzahl von Transaktionen durchführen können, ohne einen persönlichen Besuch im Büro zu machen. Es ist bequem, einfach und schnell. Schließlich muss der Kunde keine Zeit damit verbringen, den Betreiber zu besuchen, um das Guthaben des Telefons aufzufüllen, die Bestellung zu bezahlen usw

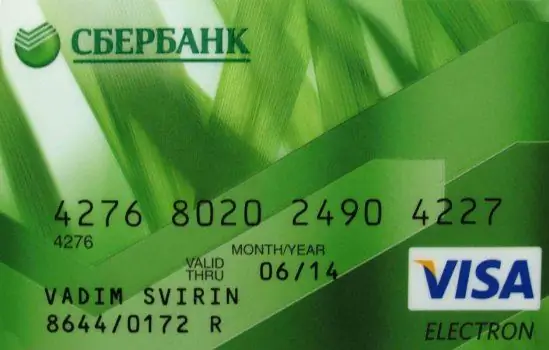

So finden Sie den PIN-Code einer Sberbank-Karte heraus, wenn Sie ihn vergessen haben: Schritt-für-Schritt-Anleitungen, Empfehlungen und Bewertungen

Barzahlungen werden immer beliebter und die Nutzer bevorzugen Plastikkarten. Dies ist sehr praktisch, da Sie kein Geld mehr mit sich führen müssen, und wenn Sie es verlieren, werden Ihre Ersparnisse nicht beeinträchtigt. Schließlich kann eine Bankkarte wiederhergestellt werden. Scheinbar solide Vorteile

Aktiengewinne ohne Investitionen: Funktionen, Anleitungen und Empfehlungen

In der heutigen Zeit suchen die Menschen vermehrt nach Nebenverdiensten, und das in der Regel im Internet. Die Wahl des richtigen Weges bietet die Möglichkeit, Ihr Wohlbefinden zu verbessern, was bei der normalen Arbeit nicht immer möglich ist. Die beliebtesten Erträge auf Aktien