2026 Autor: Howard Calhoun | [email protected]. Zuletzt bearbeitet: 2025-01-24 13:14:13

Die Anzahl der Formen der Steuerkontrolle, die in Artikel 82 der Abgabenordnung aufgeführt sind, umfasst hauptsächlich Steuerprüfungen. Dies sind Verfahrenshandlungen der Steuerstruktur im Zusammenhang mit der Kontrolle über die Richtigkeit der Berechnung, Vollständigkeit und Rechtzeitigkeit der Überweisung (Zahlung) von Steuern und Gebühren. In unserem Artikel werden wir über die Arten, Anforderungen, den Zeitpunkt und die Regeln für die Durchführung solcher Überprüfungen sprechen.

Merkmale von Betriebsprüfungen. Gesetzlicher Aspekt

Es ist erwähnenswert, dass sie umgesetzt werden, indem die als Ergebnis der Steuerkontrolle erh altenen Tatsacheninformationen mit Informationen aus Steuererklärungen verglichen werden, die bei den Steuerbehörden eingereicht werden. Das Recht zur Durchführung solcher Prüfungen wird von der Steuerbehörde gewährt (Artikel 31 der Abgabenordnung der Russischen Föderation). Es wird geregelt durch 14 mit dem Titel "Steuerkontrolle".

Als die Abgabenordnung relevant wurde,Die Finanzbehörden haben ihr Recht zur Durchführung außersteuerlicher (sonstiger) Prüfungen nicht verloren. Derzeit führen die Steuerbehörden gemäß dem Gesetz der Russischen Föderation vom 18. Juni 1993 N 5215-1 „Über die Verwendung von Registrierkassen bei der Durchführung von Barabrechnungen mit der Bevölkerung“Kontrollen im Zusammenhang mit der Verwendung von durch Kassen. Darüber hinaus ist gemäß dem Bundesgesetz vom 22. November 1995 N171-FZ „Über die staatliche Regulierung der Herstellung und des Inverkehrbringens von Ethylalkohol, alkoholh altigen und alkoholischen Produkten“die Überprüfung der Herstellung und des anschließenden Inverkehrbringens eines alkoholischen Produkts erforderlich relevant. Es kann beliebig viele solcher Beispiele geben.

Klassifizierung

Der Umfang der Befugnisse von Steuerstrukturen sowie Beschränkungen im Zusammenhang mit der Durchführung bestimmter Verfahrenshandlungen (Zugang zu den Räumlichkeiten oder dem Hoheitsgebiet, Inspektion, Anforderung von Dokumenten, Beschlagnahme von Gegenständen und Papieren, Inventar, Untersuchung, etc.), hängt direkt von der Art der laufenden Kontrollen ab. Lassen Sie uns überlegen, welche Steuerprüfungen von Steuern und Gebühren von den zuständigen Strukturen durchgeführt werden können. Es ist zu beachten, dass sie nach verschiedenen Grundlagen klassifiziert werden können.

Inspektionen am Schreibtisch und vor Ort

Je nach Menge der zu prüfenden Dokumente und Ort werden sie in Kameral und Feld eingeteilt. Eine Betriebsprüfung ist eine Prüfung von Steuererklärungen und anderen Unterlagen, die von einem Steuerpflichtigen eingereicht werden und als Grundlage für die Berechnung und Nachzahlung von Steuern dienen. Darüber hinaus in diesemIn diesem Fall sprechen wir über die Überprüfung anderer Papiere, die der Steuerbehörde vorliegen. Sie beziehen sich in der Regel auf die Tätigkeit des Steuerpflichtigen, die am Sitz und bei der Registrierung der Finanzbehörde ausgeübt wird.

Desk Audits sind heute ein wesentlicher Faktor bei der Auffüllung des Staatshaush alts. Fehler, die bei Steuerprüfungen direkt in der Begründung von Vorteilen und in Steuererklärungen festgestellt werden, führen zu einer erheblichen Erhöhung der Zahlungen an den Haush alt. Eine Aktenprüfung wird von Beamten der Steuerstruktur, die gemäß ihren amtlichen Aufgaben befugt sind, ohne Vorlage eines besonderen amtlichen Beschlusses der Verw altung der Steuerstruktur innerhalb von drei Monaten ab dem Datum der Abgabe der Steuererklärung und der als dienenden Unterlagen durchgeführt die Grundlage für die Berechnung und spätere Zahlung einer bestimmten Steuer durch den Steuerzahler, es sei denn, die einschlägigen Rechtsvorschriften sehen andere Bedingungen vor. Der Zweck einer Schreibtischsteuerprüfung durch TIN besteht darin, die Einh altung gesetzlicher und anderer regulatorischer Rechtsakte durch Steuerpflichtige in Bezug auf Steuern und Gebühren zu überwachen, Straftaten in diesem Bereich zu erkennen und zu verhindern, Beträge zu niedrig oder gar nicht gezahlter Steuern zurückzufordern, einzuleiten, wenn Gründe für ein Verfahren zur Erhebung von Sanktionen in einer bestimmten Reihenfolge vorliegen, sowie die Vorbereitung der erforderlichen Informationen, um eine kompetente und rationale Auswahl von Steuerpflichtigen sicherzustellen (dies ist für die Durchführung von Vor-Ort-Prüfungen erforderlich).

Es empfiehlt sich, eine Steuerprüfung vor Ort in Betracht zu zieheneine Reihe von Maßnahmen im Zusammenhang mit der Überprüfung der primären Buchh altung und anderer Buchh altungsunterlagen des Steuerzahlers, Buchh altungsregistern, Steuererklärungen und Jahresabschlüssen, Geschäfts- und sonstigen Verträgen, Handlungen zur Erfüllung vertraglicher Verpflichtungen, interner Anordnungen, Anordnungen, Protokolle usw Unterlagen. Bei einer solchen Betriebsprüfung handelt es sich um eine Prüfung verschiedener Posten, die der Steuerpflichtige zur Erzielung von Einkünften verwendet. Darüber hinaus kann es sich um die Aufrechterh altung von Besteuerungsobjekten von Lager-, Produktions-, Handels- und anderen Territorien und Räumlichkeiten handeln. Eine Betriebsprüfung ist eine Prüfung über die Durchführung einer Bestandsaufnahme eines Immobilienkomplexes im Eigentum eines Steuerpflichtigen. Es ist ratsam, hier andere Maßnahmen von Steuerstrukturen oder einzelnen Beamten einzubeziehen, die am Standort des Steuerpflichtigen (Standort des Objekts, Ort der Tätigkeit des Steuerpflichtigen) sowie an anderen Orten durchgeführt werden, an denen keine Steuerstruktur besteht.

Die wichtigsten Aspekte einer Vor-Ort-Begehung

Steueraußenprüfung ist eine Kategorie, die besondere Aufmerksamkeit erfordert. Es ist erwähnenswert, dass der genannte Begriff durch die Abgabenordnung der Russischen Föderation in die Verwendung von Kontrollarbeiten eingeführt wurde. Als dokumentarisch wurden bisher Kontrollen bezeichnet, die vorbeh altlich eines Besuchs beim Steuerpflichtigen durchgeführt wurden. Dennoch ist der Unterschied zwischen diesen Begriffen („dokumentarisch“und „exit“) keineswegs terminologisch. Das ist eine sehr verbreitete AnsichtUrkunden- und Betriebsprüfung sind nicht dasselbe. Somit ist eine Vor-Ort-Prüfung eine Veranst altung, die in der Regel beim Steuerpflichtigen durchgeführt wird. Es ist ratsam, eine Dokumentenprüfung zu verstehen, die primäre Buchh altungsdokumente sowie Steuerzahlerbuchh altungsregister umfasst. Es ist wichtig zu beachten, dass kein einziger Rechtsakt den Ort der Durchführung einer solchen Kontrolle festlegt.

Schlüsselbeteiligte an der Außenprüfung der Steuerbehörden: das geprüfte Unternehmen oder der Einzelunternehmer sowie die Steuerbehörde oder zuständige Beamte. Zu beachten ist, dass mit dieser Prüfung auch Handlungen anderer Personen, beispielsweise Übersetzer oder Sachverständiger, in Zusammenhang stehen können. Es kann jedoch in der Regel auf Initiative der Steuerstruktur bedingt werden.

Nutzungsbedingungen

Im Zeitraum der Betriebsprüfung muss auf die eine oder andere Weise ein bestimmtes Ziel erreicht werden. Bei einer Vor-Ort-Prüfung sprechen wir wie bei einer Aktenprüfung über die Umsetzung der Kontrolle über die Alphabetisierung der Berechnung, die Rechtzeitigkeit und Vollständigkeit der Zahlung von Steuern und Gebühren an den Staatshaush alt, die vollständige Einh altung die geltende Gesetzgebung, die Erhebung von Strafen und Steuerrückständen sowie die Verfolgung der für die Begehung von Straftaten Verantwortlichen Steuerplan, die Verhinderung solcher Straftaten. Die vorgestellten Ziele werden jedoch durch andere, spezifische Mittel für Feldveranst altungen erreicht. Beispielsweise kann die Beschlagnahme von Unterlagen und Gegenständen im Rahmen der Steuerkontrolle erfolgenausschließlich während einer Outdoor-Veranst altung realisiert werden.

Die Dauer der Betriebsprüfung beträgt in diesem Fall drei Tätigkeitsjahre des Steuerpflichtigen, die dem Jahr der Betriebsprüfung unmittelbar vorausgehen. Es ist zu beachten, dass die Steuerstruktur nicht das Recht hat, zwei oder mehr Outdoor-Veranst altungen innerhalb eines Jahres für dieselben Steuerzahlungen für denselben Zeitraum durchzuführen. Die Frist für ein solches Audit beträgt maximal 2 Monate. Es gibt jedoch Ausnahmen, wenn eine höhere Steuerbehörde die Dauer der Prüfung auf bis zu 3 Monate erhöht. Der Begriff für die Durchführung einer Vor-Ort-Steuerprüfung in der Russischen Föderation umfasst faktisch die Anwesenheit von Inspektoren im Gebäude des geprüften Unternehmens. Der angegebene Zeitraum umfasst jedoch nicht die Zeit zwischen der Zustellung der Aufforderung an den Steuerpflichtigen zur Vorlage von Unterlagen und der Vorlage dieser Unterlagen.

Anforderungen und Gründe für die Durchführung

Nach dem Verfahren der Betriebsprüfung ist es im Zuge einer Vor-Ort-Prüfung häufig erforderlich, Grundstücke und Räumlichkeiten zu besichtigen, die der Erzielung von Einkünften dienen oder im Zusammenhang mit der Instandh altung von steuerpflichtigen Objekten stehen. Darüber hinaus besteht manchmal die Notwendigkeit, eine Bestandsaufnahme des Immobilienkomplexes durchzuführen, Dokumente, Gegenstände usw. zu beschlagnahmen. In einigen Fällen, die der auf dem Territorium der Russischen Föderation geltende Kodex vorsieht, müssen während der Durchführung von Kontrollmaßnahmen Protokolle erstellt werden.

Die Basis für die Umsetzung des ExitsSteuerprüfung von Steuern und Gebühren - die entsprechende Entscheidung der Verw altung der Steuerstruktur oder die Entscheidung des Direktors einer höheren Steuerbehörde über die Durchführung einer Vor-Ort-Prüfung zur Kontrolle der Arbeit der Steuerbehörde. Es ist erwähnenswert, dass das Verfahren zum Erlass eines Beschlusses (Entscheidung) einer höheren Steuerbehörde über die Durchführung einer Prüfung sowie die aktuellen Anforderungen an die Form eines Dokuments durch die Anordnung des Ministers der Russischen Föderation geregelt werden für Steuern und Abgaben vom 08.10.1999 „Über die Genehmigung des Verfahrens zur Bestellung von Betriebsprüfungen“.

Gegencheck

Artikel 87 der Abgabenordnung der Russischen Föderation sieht die Möglichkeit der Durchführung von Gegensteuerprüfungen durch TIN vor. Sie sind als Vergleich verschiedener Exemplare derselben Arbeit zu verstehen. Basierend auf dem Wesen der Methodik kann sie ausschließlich in Bezug auf Dokumente verwendet werden, deren Ausführung nicht in einer, sondern in mehreren Kopien erfolgt. Es ist ratsam, hier die Papiere aufzunehmen, mit denen der Empfang oder die Ausgabe von Wertsachen materieller Art (Rechnungen, Frachtbriefe usw.) registriert wird. Es ist zu beachten, dass sich Kopien der Dokumentation entweder in verschiedenen Organisationen oder in verschiedenen strukturellen Abteilungen desselben Unternehmens befinden. Bei korrekter Abbildung der Wirtschaftstätigkeit werden verschiedene Exemplare der Arbeit mit dem gleichen Inh alt ausgestattet. Unter anderen Umständen werden Schriftstücke in einfacher Ausfertigung ausgestellt oder haben einen anderen Inh alt. Es sollte hinzugefügt werden, dass beim Vergleich der Dokumentation die folgenden Elemente möglicherweise nicht übereinstimmen: die Menge der marktfähigen Produkte, ihr Preis,Maßeinheit usw. Das Fehlen einer Kopie des Papiers kann ein Zeichen für die fehlende Dokumentation der Tatsache der wirtschaftlichen Tätigkeit sein. Die Folge ist in diesem Fall die Verschleierung von Einkünften und das Ergebnis einer Betriebsprüfung die Aufdeckung einer Straftat.

Umfassende Kontrollen

Nach dem Umfang der zu prüfenden Fragen können die Prüfungen in komplexe, gezielte und thematische Prüfungen unterteilt werden. Unter Komplex ist es notwendig, die Überprüfung der finanziellen und wirtschaftlichen Aktivitäten der Struktur für einen bestimmten Zeitraum in Bezug auf alle Fragen der Einh altung der Rechtsvorschriften im Bereich Steuern und Gebühren zu verstehen. Bisher wurde die Häufigkeit solcher Inspektionen nicht ermittelt. Es ist zu beachten, dass, wenn die Steuerstruktur Grund zu der Annahme hat, dass die Verbuchung und Nachzahlung von Steuern mit Verstößen durchgeführt werden, mindestens alle 3 Jahre Inspektionen des umfassenden Plans organisiert werden. Für jeden von ihnen wird ein Steuerprüfungsbericht erstellt. Steuerpflichtige mit positiver Bilanz unterliegen in der Regel überhaupt keiner Sorgf altspflicht.

Nach der Einführung der Abgabenordnung der Russischen Föderation werden fast alle Feldinspektionen so komplex durchgeführt. Dazu gehören Fragen wie die Kenntnis der Berechnung und Überweisung von Steuern seitens des Steuerzahlers, die Erfüllung der Funktionen eines Steuerbevollmächtigten, die Verwendung von Registrierkassen, die Richtigkeit der Abbuchung von Beträgen von den Konten der Steuerzahler und Gebühren, die Eröffnung von Konten durch Steuerzahler, das Verfahren für den Verkauf von alkoholh altigen Produkten und so weiter. Zu beachten ist, dass nur eine Vor-Ort-Besichtigung möglich istalle Rechte anwenden, die den Steuerbehörden eingeräumt werden.

Thematischer Check

Es ist ratsam, eine thematische Prüfung als Veranst altung zu bestimmten Fragen der finanziellen und wirtschaftlichen Arbeit einer Organisation zu betrachten (z. B. Überprüfung der Alphabetisierung der Berechnung und anschließenden Zahlung von Mehrwertsteuer, Einkommensteuer, Grundsteuer, andere Zahlungen). Solche Veranst altungen werden nach Bedarf organisiert, der von der Verw altung der Steuerbehörde festgelegt wird. Es ist zu beachten, dass eine thematische Prüfung entweder als Element einer umfassenden Prüfung oder als separate Prüfung gemäß den festgestellten Verstößen gegen die auf dem Gebiet der Russischen Föderation geltenden Rechtsvorschriften auf der Grundlage der aktuellen durchgeführt wird Überwachung von Steuern und Gebühren. Die Entscheidung über eine Betriebsprüfung kann in diesem Fall als eigenständiges Gesetz oder als Bestandteil eines Gesamtprüfungsgesetzes erlassen werden. Wenn es notwendig wird, eine umfassende thematische Überprüfung durchzuführen, sollte eine zusätzliche Entscheidung getroffen werden, die das Spektrum der zu überprüfenden Fragen erweitert.

Zielüberprüfung und Anforderungen dafür

Eine gezielte Prüfung ist nichts anderes als eine Veranst altung, die auf die Einh altung von Steuergesetzen in Übereinstimmung mit einer bestimmten Richtung oder von Finanz- und Wirtschaftstransaktionen abzielt. Dies sollte die Fragen gegenseitiger Abrechnungen mit Käufern und Lieferanten des Produkts, bestimmte Transaktionen, Export-Import-Vorgänge, die Platzierung von vorübergehend freiem Geld, die korrekte Verwendung von Vorteilen und andere Finanztransaktionen umfassen.wirtschaftlicher Natur. Die Ergebnisse können in diesem Fall sowohl in Rechtsakten als auch als separate Anträge erstellt werden. Gezielte Audits werden oft als unabhängige Audits durchgeführt. Es besteht jedoch das Risiko einer unvollständigen Prüfung einiger Aspekte der Einh altung der Steuervorschriften.

Als Fazit

Also haben wir die wichtigsten Arten von Steuerprüfungen, die Anforderungen an sie, die Merkmale und Regeln der Organisation sowie den Zeitplan berücksichtigt. Abschließend ist festzuh alten, dass Aktivitäten sowohl geplant als auch ungeplant sein können. Im zweiten Fall handelt es sich um eine Art Vor-Ort-Besichtigung, die ohne Vorankündigung des Steuerpflichtigen durchgeführt wird. Der Zweck der plötzlichen Überprüfung besteht darin, die Tatsache einer Straftat festzustellen. Die Sache ist, dass es im Falle der Durchführung der normalen Prüfung verborgen sein kann. Ungeplante Ereignisse sind ziemlich selten. Viele Kontrollen nicht steuerlicher Art, zum Beispiel bei der Benutzung von Registrierkassen, werden jedoch in der Regel plötzlich durchgeführt.

Empfohlen:

Regeln zum Ausfüllen einer Einkommensteuerbescheinigung 2: Schritt-für-Schritt-Anleitung, erforderliche Formulare, Fristen und Ablauf der Zustellung

Einzelpersonen müssen die auf ihr Einkommen anfallenden Steuern an staatliche Haush altsmittel abführen. Dazu wird eine 2-Personen-Einkommensteuerbescheinigung ausgefüllt. Dieses Dokument zeigt Daten zu Einkommen und Steuerabzügen von Einzelpersonen an. Der Arbeitgeber ist verpflichtet, diese Dokumentation jährlich bei der zuständigen Aufsichtsbehörde am Ort seiner Anmeldung einzureichen. Anweisungen und Regeln zum Ausfüllen der Einkommensteuerbescheinigung 2 werden in dem Artikel besprochen

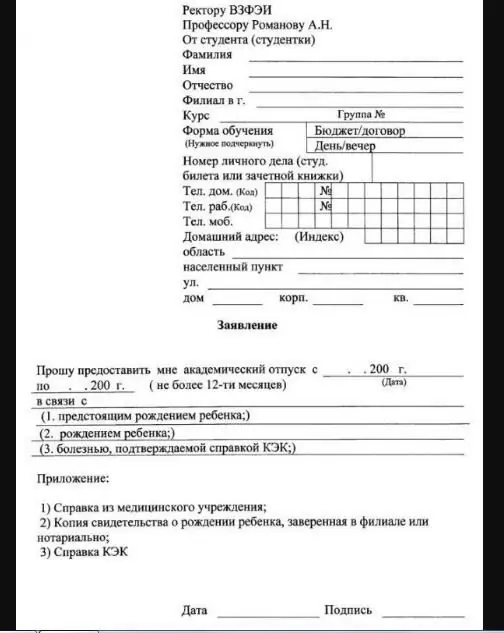

Akademische Beurlaubung am Arbeitsplatz: Ablauf der Anmeldung, Bedingungen und Voraussetzungen, Hilfe und Beratung durch Rechtsanwälte

Du kannst dich nicht von der Arbeit beurlauben lassen. Wenn man auf diese Frage eine Antwort sucht, ist damit aber meist nicht die akademische, sondern die studentische Beurlaubung gemeint. Es handelt sich lediglich um eine Konzeptänderung. In dem Artikel werden wir verstehen, was der Unterschied zwischen ihnen ist und warum Verwirrung auftritt

Ist die Zahlung einer Vergütung eine Zahlung, eine Ermutigung oder ein Dank für eine Leistung? Welche Arten von Belohnungen gibt es?

Leistungen an Arbeitnehmer sind alle Kosten, die der Arbeitgeber aufgrund des abgeschlossenen Arbeitsvertrages trägt

Abrufdarlehen ist Definition, Voraussetzungen für die Inanspruchnahme, Vor- und Nachteile

Abrufkredit ist eine Art von Darlehen, bei dem der Kreditnehmer das Recht erhält, Gelder von einem speziell eröffneten Konto nach eigenem Ermessen zu verwenden. Die Menge ist begrenzt. Abrufkredit ist die Bereitstellung eines Darlehens durch eine Bank mit dem Recht, jederzeit eine Rückzahlung zu verlangen

Eine Clearing-Organisation ist Eine Clearing-Organisation: Definition, Funktionen und Merkmale von Aktivitäten

Der Artikel diskutiert die Aktivitäten von Clearing-Organisationen und die Essenz der Funktionen solcher Strukturen. Dabei wird auch auf die bestehenden Restriktionen im Rahmen des Clearings geachtet