2026 Autor: Howard Calhoun | [email protected]. Zuletzt bearbeitet: 2025-06-01 07:13:32

Abrufkredit ist eine Art von Darlehen, bei dem der Kreditnehmer das Recht erhält, Gelder von einem speziell eröffneten Konto nach eigenem Ermessen zu verwenden. Die Menge ist begrenzt. Ein Abrufkredit ist ein von einer Bank gewährtes Darlehen mit dem Recht, jederzeit eine Rückzahlung zu verlangen.

Definition

Also, was ist ein Abrufkredit? Lass uns genauer hinschauen. Die Kreditaufnahme ist ein Bedarf, der in der modernen Welt häufig sowohl für Einzelpersonen - Bürger und Einzelunternehmer - als auch für mittlere und große Unternehmen, Firmen und Unternehmen entsteht. Geliehene Mittel werden aktiv eingeworben, um sowohl persönliche Bedürfnisse zu befriedigen als auch finanzielle Probleme im Prozess der Geschäftsentwicklung zu lösen.

Kreditinstitute können heute eine breite Palette von Dienstleistungen im Bereich der Kreditvergabe anbieten und sind in der Lage, die Anforderungen jedes Kunden zu akzeptablen Bedingungen zu erfüllen. Es bleibt nur, das für Sie am besten geeignete auszuwählen.

Darlehen auf Abruf ist eines der seltenen, aber interessanten BankgeschäfteDienstleistungen. Es wird auch als Forderungsdarlehen bezeichnet. Die Laufzeit des Darlehens ist nicht streng festgelegt. Diese Art von Darlehen hat ihren Ursprung in England. Heute ist dieser Ansatz eher typisch für amerikanische Banken.

In unserem Land sind solche Dienste nicht weit genug verbreitet. Kreditinstitute in Russland legen lieber Bedingungen für die Verwendung von Fremdmitteln fest. Darüber hinaus muss die Schuld gemäß den geltenden Rechtsvorschriften der Russischen Föderation innerhalb von 30 Tagen zurückgezahlt werden, wenn die Bedingungen für die Rückzahlung des Darlehens nicht im Vertrag festgelegt sind. Dieser Dienst ist neu und noch nicht weit verbreitet.

Eigenschaften eines Abrufkredits

Diese Art von Darlehen unterscheidet sich in einigen Punkten von anderen Darlehensarten. Das Hauptmerkmal ist, dass ein Abrufkredit eine Art von Dienstleistung ist, bei der auf Verlangen der Bank eine Rückzahlung erfolgen muss. In der Regel wird der Kunde 2-7 Tage im Voraus darüber informiert. Während dieser Zeit muss der Kreditnehmer die Schulden zurückzahlen. Eine vorzeitige Rückzahlung der Schuld ist zulässig, wenn dies im Vertrag vorgesehen ist. Es wird keine Provision erhoben.

Ein weiteres Unterscheidungsmerkmal eines Abrufkredits ist die Eröffnung eines Sonderkontos. Es weist die charakteristischen Merkmale sowohl von Darlehen als auch von aktuellen auf. Es erfasst alle Transaktionen und Daten über die gegenseitige Verschuldung der Bank und des Kunden. Der Kreditnehmer hat das Recht, die Gelder auf dem Konto jederzeit zu verwenden und sie in beliebiger Höhe innerhalb des Limits abzuheben.

Monatlich ist der Kunde verpflichtet, Zinsen auf das Darlehen zu zahlen, die ausschließlich auf das Darlehen anfallenBetrag für die tatsächliche Nutzungsdauer. Die Rate ist viel niedriger als bei anderen Arten von Krediten. Der Auftraggeber hat die Möglichkeit, die Hauptschuld jederzeit in Teilen oder in einer Summe zu tilgen. Der Kontostand kann Soll oder Haben sein.

Anmeldebedingungen und Reihenfolge

Um einen Abrufkredit zu erh alten, müssen Sie zunächst einen Vertrag mit der Bank abschließen. Dazu ist es notwendig, einen Antrag zu stellen und einen Fragebogen des entsprechenden Formulars auszufüllen.

Dann prüft die Bank die Zahlungsfähigkeit des potentiellen Kreditnehmers. Dazu müssen Sie ein Paket von Dokumenten vorlegen:

- Finanzbericht und Bilanzdaten des letzten Jahres;

- Versicherungspolice;

- Dokumente, die das Eigentum an Immobilien oder einen Mietvertrag bestätigen;

- Unternehmenscharta;

- Registrierungsbescheinigung einer juristischen Person.

Die wichtigste Bedingung der Kreditinstitute für die Vergabe eines Darlehens ist eine Garantie für die Rückzahlung des Darlehens. Dabei kommen hauptsächlich Wertpapiere (Aktien, Anleihen, Wechsel), Kundengüter oder Betriebsmittel zum Einsatz. Es ist erforderlich, der Bank Dokumente zur Sicherheit vorzulegen. Die Bank wertet es aus. Abhängig vom Wert der Sicherheit wird die Höhe der Mittel bestimmt, die dem Kunden zur Verfügung gestellt werden.

Nach den oben genannten Maßnahmen wird eine Vereinbarung zwischen dem Kreditgeber und dem Kreditnehmer geschlossen. Bei der Unterzeichnung wird dem Kunden empfohlen, die Frist für die Benachrichtigung der Bank über die Notwendigkeit der Rückzahlung der Schulden zu beachten. Je länger sie ist, desto geringer ist das Risiko, das Pfandobjekt zu verlieren.

Für Stammkunden entfällt die Zahlungsfähigkeitsnachweispflicht. Es reicht aus, Dokumente für die Kaution vorzulegen.

Dann müssen Sie ein Bankkonto eröffnen, auf das der im Kreditvertrag festgelegte Betrag überwiesen wird. Auf Verlangen der Bank muss die Schuld innerhalb einer Woche getilgt werden.

Wer kann den Dienst nutzen

Bereitschaftskredit ist eine beliebte Art von Darlehen bei Maklern, die vom Verkauf und Kauf von Wertpapieren profitieren, die als Sicherheit verwendet werden. Auch Mitarbeiter von Börsen oder andere Wertpapiereigentümer nutzen diesen Service.

Gewerbe- und Industriebetriebe sowie Unternehmen nutzen Abrufkredite als zusätzliche Finanzierungsquelle für ein größeres Geschäft. Das sind meist Stammkunden der Bank, die dringend Geld brauchen.

Vorteile für die Bank

Um den Kundenstamm zu erweitern, erweitern Kreditinstitute regelmäßig die Liste ihrer Dienstleistungen und bieten ihren potenziellen Kreditnehmern eine große Auswahl. Jeder von ihnen hat seine eigenen Möglichkeiten und Grenzen. Alle Arten der Kreditvergabe haben sowohl für Kreditgeber als auch für Kreditnehmer positive und negative Seiten. Eine Ausnahme bildet kein Abrufdarlehen. Betrachten Sie die Vor- und Nachteile genauer.

Bereitschaftskredit bezeichnet die Finanzprodukte der Bank, die die beste Möglichkeit zur Erhöhung der Liquidität darstellen. Dies liegt daran, dass inmeistens stellt der Kunde Wertpapiere als Sicherheit.

Die Liquidität der Bank wird auch dadurch unterstützt, dass es sich bei Abrufkrediten um Kurzzeitkredite handelt, obwohl die Rückzahlung der aufgenommenen Mittel recht lange dauern kann.

Positiv ist das geringe Ausfallrisiko des Darlehens, da es durch Sicherheiten besichert ist

Vorteile für den Kreditnehmer

Der Abrufkredit ist attraktiv, weil er als Abrufdarlehen einen niedrigeren Zinssatz bietet als in anderen Fällen. Darüber hinaus wird die Gebühr für die Verwendung von Fremdmitteln auf den tatsächlich verwendeten Betrag und nur für den Zeitraum vom Zeitpunkt ihrer Entnahme bis zur Rückgabe berechnet.

Außerdem ist in diesem Fall die bestimmungsgemäße Verwendung der Finanzierung nicht erforderlich. Der Kreditnehmer hat das Recht, die erh altenen Gelder nach eigenem Ermessen auszugeben, ohne dem Kreditgeber Bericht zu erstatten.

Der große Vorteil ist die Möglichkeit, Geld zu erh alten und die Schulden zu jedem geeigneten Zeitpunkt und auf bequeme Weise zurückzuzahlen: in Raten oder in einer einzigen Zahlung. Eine Versicherung bei der Kreditbeantragung ist nicht erforderlich, da Sicherheiten in Form von Wertpapieren gestellt werden.

Stammkunden können mit bestimmten Vorteilen rechnen: eine Erhöhung des Darlehensbetrags oder zusätzliche Zinsnachlässe für die Nutzung des Darlehens. Solche Kreditnehmer können einen Abrufkredit für ein Jahr oder sogar länger beantragen. Dies kann sich aber auch als Nachteil herausstellen, da sich die Politik der Bank über längere Zeit ändern kann, nicht immer zum Besseren. ABERIn diesem Fall kann es plötzlich erforderlich werden, in relativ kurzer Zeit einen großen Betrag zurückzuzahlen.

Bankrisiken

Der bedeutendste Nachteil der Kreditvergabe auf Abruf ist die Unfähigkeit, den Gewinn aus solchen Krediten zu planen und vorherzusagen. Grund hierfür ist das Recht des Auftraggebers, die Forderung jederzeit, auch vor Vertragsablauf, zurückzuzahlen und die Sicherheiten einzuziehen.

Kreditnehmerrisiken

Kredit auf Abruf - was ist das? Es handelt sich um ein Abrufdarlehen. Ein negativer Faktor für den Kreditnehmer ist daher, dass die Bank das Recht hat, jederzeit über die Notwendigkeit der Rückzahlung der Kreditschuld zu informieren. Das Risiko liegt in der möglichen fehlenden Deckung zu diesem Zeitpunkt in voller Höhe beim Kreditnehmer. In diesem Fall geht das Sicherungsgut in das Eigentum der Bank über. Da Wertpapiere eine hohe Liquidität aufweisen können, führt ihr Verlust zu erheblichen finanziellen Verlusten für den Entleiher.

Im Falle der Inanspruchnahme einer solchen Bankdienstleistung zur Risikominderung wird empfohlen, Gelder ausschließlich zweckgebunden entgegenzunehmen und immer damit gerechnet zu haben, dass die Bank deren Rückgabe verlangen kann.

Empfohlen:

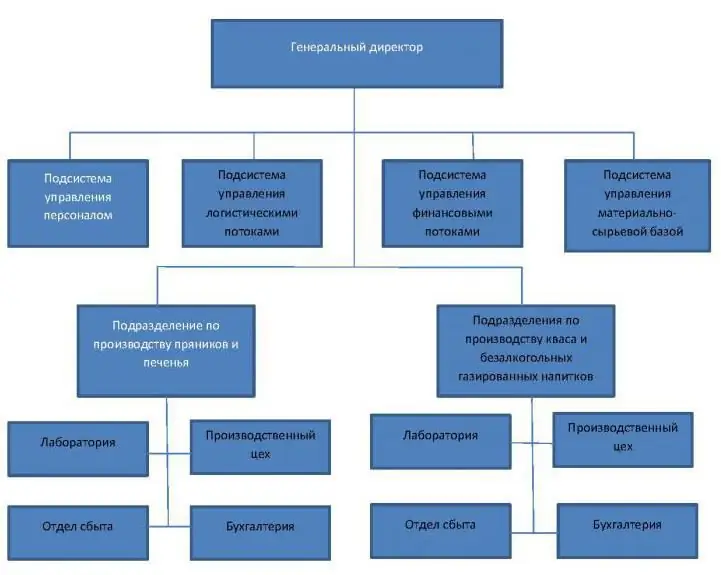

Die Organisationsstruktur einer Organisation ist Definition, Beschreibung, Merkmale, Vor- und Nachteile

Der Artikel enthüllt das Konzept der Organisationsstruktur eines Unternehmens: was es ist, wie und in welchen Formen es in modernen Unternehmen verwendet wird. Die beigefügten Diagramme helfen, die Verwendung verschiedener Arten von Organisationsstrukturen visuell zu veranschaulichen

Betreuungsurlaub für ein Kind bis zu 3 Jahren: Wer wird bewilligt, wie hoch ist die Leistung, wann ist eine Inanspruchnahme möglich?

Elternzeit bis zu 3 Jahren ist ein unverzichtbares Recht aller Mütter, Väter oder Erziehungsberechtigten eines minderjährigen Kindes. Eine Person in einem solchen Urlaub hat Anspruch auf Barzahlungen in Abhängigkeit vom Alter des Kindes

Arbeiten an der eigenen Gazelle: Vor- und Nachteile, Voraussetzungen und Bedingungen

Die Arbeit an der eigenen Gazelle ist einer der beliebtesten Bereiche im Bereich des Kleingewerbes. Um damit zu beginnen, müssen Sie viele Nuancen berücksichtigen, einschließlich der Höhe der Anfangsinvestition sowie der Menge an Freizeit. Schließlich kann der Frachttransport nicht nur als Hauptbeschäftigung, sondern auch als Nebenbeschäftigung angesehen werden

Choreograph - was ist das für ein Beruf? Choreograf: Die Geschichte des Berufs, die Vor- und Nachteile

Ein Choreograf ist eine befreite, flexible, mobile Person, die sich professionell mit der Inszenierung von Tänzen beschäftigt. Dieser Beruf ist voller Kreativität, Fantasie und Kreativität

Selbstversicherung ist Definition, Grundlagen, Vor- und Nachteile

Was ist eine Selbstversicherung? Was sind seine Merkmale, Hauptformen? Historische Entwicklung des Phänomens. Besonderheiten der Selbstversicherung. Wie werden Reservefonds gebildet? Wann ist eine Selbstversicherung notwendig? Seine Entwicklung heute: Wer profitiert davon, warum ist es nicht marktüblich?