2026 Autor: Howard Calhoun | calhoun@techconfronts.com. Zuletzt bearbeitet: 2025-06-01 07:13:32

Heute gibt es einige Tools, die ein Buchh alter verwenden kann. In der Praxis gibt es jedoch Funktionsstörungen der Software, einen menschlichen Faktor, verschiedene unvorhergesehene Umstände, die zu einer Verletzung der Anforderungen der NDT führen. Dementsprechend impliziert die Nichteinh altung der gesetzlichen Anforderungen die Verhängung von Sanktionen gegen die Täter. Eine davon ist eine Geldstrafe für die verspätete Abgabe der Erklärung.

Regulatorischer Rahmen

Im ersten Absatz von Art. 119 der Abgabenordnung sieht eine Geldstrafe für die verspätete Abgabe der Erklärung vor. Dieser Verstoß gilt als der häufigste. Als Sanktion wird dem Betroffenen eine Geldstrafe in Höhe von 5 % des in der Meldung ermittelten nicht bezahlten Betrags auferlegt. Die Strafe für die verspätete Abgabe der Erklärung wird für jede vollständige Erklärung berechnetoder weniger als einen Monat ab dem für seine Einreichung festgelegten Datum. Die Rückforderung darf nicht mehr als 30% des angegebenen Betrags betragen, jedoch nicht weniger als 1.000 Rubel. Darüber hinaus ist eine Haftung nach dem Ordnungswidrigkeitengesetz vorgesehen. Insbesondere nach Art. 15.5 Gegen Beamte wird wegen verspäteter Abgabe der Erklärung eine Geldstrafe verhängt. Seine Größe beträgt 300-500 Rubel.

Ausnahmen

Dazu sei gesagt, dass nicht in jedem Fall Sanktionen gegen das Thema wegen Fristversäumnis verhängt werden können. Unter Berücksichtigung der Erläuterungen im Plenarbeschluss des Obersten Schiedsgerichts Nr. 57 hat die Aufsichtsbehörde (FTS) ihre eigenen Erläuterungen abgegeben. Insbesondere sagen sie, dass, wenn die Fristen für die Einreichung von Dokumenten für den Berichtszeitraum verletzt werden, dann Art. 119 NK ist falsch. So ist es beispielsweise unmöglich, eine Strafe für die verspätete Abgabe von Einkommensteuererklärungen für das erste, zweite, dritte Quartal anzurechnen. Auch einzelne Monate - vom 1. bis zum 11. - werden nicht verrechnet. Außerdem kann bei verspäteter Abgabe einer Grundsteuererklärung für Vorauszahlungen kein Bußgeld geltend gemacht werden.

Erklärungen

Das Schreiben des Föderalen Steuerdienstes Nr. SA-4-7/16692 dient als Grundlage für die Nichtverhängung von Sanktionen. Darin heißt es insbesondere, dass Art. 58 (Absatz 3) der Abgabenordnung sieht vor, dass das Gesetzbuch die Zahlung von Vorauszahlungen festlegen kann. Die Pflicht zum Abzug gilt in gleicher Weise als erfüllt wie bei der Rückzahlung des Steuerbetrags. Die Nichteinh altung der Fristen für den Abzug von Vorschüssen kann nicht als Grundlage für eine Haftung wegen Verstoßes gegen die Abgabenordnung angesehen werden. Kunst. 119 gilt, falls vorhandenverspätete Abgabe von Steuererklärungen. Die Strafe wird also für die Nichtmeldung für den gesamten Zeitraum festgesetzt und nicht für einzelne Teile davon. Die FTS erklärt, dass Art. 119 erfasst keine Handlungen, die dazu geführt haben, dass die Frist für die Einreichung von Abrechnungen über Vorauszahlungen versäumt wurde, unabhängig davon, wie diese Dokumente in den Kapiteln der Abgabenordnung bezeichnet werden.

St. 126 NK

Es sieht eine Strafe für die verspätete Vorlage von Dokumenten oder anderen Informationen vor, die im Kodex und anderen Gesetzgebungsakten festgelegt sind, wenn das Gesetz keine Anzeichen von Verstößen gemäß Art. 129.4 und 119 der Abgabenordnung. Die Höhe der Strafe beträgt 200 Rubel. aus jedem nicht eingereichten Dokument. Bei Versäumung der Frist zur Einreichung von Zeugnissen des Formulars 2-NDFL gilt Art. 126. Das heißt, für jede Zeitung müssen Sie auch 200 Rubel bezahlen.

Wichtiger Moment

Bei nicht rechtzeitiger Abgabe der Erklärung zu f. 3-NDFL, wenn der Zahler eine natürliche Person ist, kann ihm eine Geldbuße gemäß Art. 119 N. K. Gleichzeitig kann sogar ein kleiner Betrag, von dem der Agent vergessen hat, die obligatorische Zahlung an das Budget einzubeh alten, zum Grund für die Rückforderung werden. In diesem Fall ist es völlig unerheblich, ob der Zahler selbst davon gewusst hat. Der Steueragent muss die natürliche Person und die Aufsichtsbehörde über die Unmöglichkeit der Einbeh altung informieren. Aber nicht jeder tut es. Gemäß Unterabsatz 4 des Absatzes 1 der Kunst. 228 der Abgabenordnung müssen Bürger, die andere Einkünfte beziehen, von denen die persönliche Einkommensteuer nicht einbeh alten wurde, die Beträge dieser Einnahmen berechnen und zahlen. Die Tatsache, dass der Zahlerselbst nicht ahnt, dass er eine solche Pflicht hat, entbindet ihn nicht von der Verantwortung.

Schreiben des Finanzministeriums

Dass dem Zahler, der nicht einmal wusste, dass er einige Abzüge von seinem Einkommen machen musste, ein Bußgeld auferlegt werden kann, belegt die Erklärung des Finanzministeriums. Insbesondere schreibt das Finanzministerium, dass nach Art. 226 (Absatz 4) der Abgabenordnung ist der Steuerbevollmächtigte verpflichtet, den berechneten Steuerbetrag direkt vom Einkommen des Zahlers einzubeh alten, wenn diese tatsächlich gezahlt werden. Klausel 5 desselben Artikels sieht vor, dass das Subjekt verpflichtet ist, wenn dies nicht möglich ist, spätestens einen Monat nach Ablauf des Zeitraums, in dem diese Umstände eingetreten sind, die Person selbst schriftlich zu benachrichtigen (ab deren Einkünfte der Abzug erfolgt) und an die Kontrollstelle (FTS). Gleichzeitig liegt die Pflicht zur Berechnung und Abführung der Einkommensteuer sowie zur Abgabe einer Erklärung beim Zahler.

Straffreiheit

Um die Person, die die Einkünfte erh alten hat, zur Verantwortung zu ziehen, muss der Föderale Steuerdienst beweisen, dass der Verstoß stattgefunden hat. Die Aufsichtsbehörde sollte herausfinden, welche Handlungen/Unterlassungen zur Nichteinh altung der Anforderungen geführt haben. In Kunst. 109 der Abgabenordnung sieht vor, dass das Subjekt nicht zur Rechenschaft gezogen werden kann, wenn es nicht schuldig ist, einen Verstoß begangen zu haben. In Kunst. 111 der Abgabenordnung legt die Umstände fest, unter denen Art. 109. Das bedeutet, dass, wenn der Zahlungspflichtige nicht von dem Agenten über die Unmöglichkeit der Vornahme einer Einbeh altung informiert wurde, die Frage derdie Verurteilung erfolgt aufgrund seiner Schuld.

Außergewöhnliche Umstände

Der Zahler kann aus folgenden Gründen gegen geltendes Recht verstoßen:

- Wichtige Umstände, Naturkatastrophen und andere Notfälle.

- Sich in einem Zustand befinden, in dem sich das Subjekt aufgrund einer Krankheit seines Verh altens nicht bewusst sein oder seine Handlungen nicht steuern konnte.

- Ausfertigung von schriftlichen Erklärungen zu Fragen der Berechnung, Zahlung von Pflichtbeiträgen oder anderen Sachverh alten im Zusammenhang mit der Anwendung der Vorschriften der Abgabenordnung, die dem Betroffenen persönlich (oder bezogen auf einen unbestimmten Personenkreis) erteilt wurden) vom Föderalen Steuerdienst oder einer anderen autorisierten Stelle in ihrem Zuständigkeitsbereich.

- Sonstige Umstände, die von der Finanzbehörde oder dem Gericht als schuldausschließend anerkannt werden können.

Diese Liste wird trotz des Vorhandenseins von Absatz 4 von vielen Beamten als vollständig angesehen. Zahler, die keine Erklärung nach f. 3-NDFL, werden mit einer Geldstrafe belegt, da die Unkenntnis des Gesetzes nicht von der Haftung befreit. In solchen Fällen empfehlen Experten, eine 2-NDFL-Bescheinigung bei dem Unternehmen anzufordern, das das Geh alt oder andere Einkünfte gezahlt hat. Die im Dokument enth altenen Informationen zeigen, ob die Steuer von diesen Belegen einbeh alten wurde.

EUND

Eine einzige Erklärung wird von den Unternehmen eingereicht, derenWährend des Steuerzeitraums gab es keine Geldbewegungen in den Konten. In diesem Fall sprechen wir nicht nur über Einnahmen, sondern auch über Ausgaben. Wenn nach der Meldung festgestellt wird, dass das Unternehmen einen Geschäftsvorfall durchgeführt hat, z. B. den Versand von Produkten, muss es aktualisierte Unterlagen vorlegen.

Aber die Kontrollstelle akzeptiert diese Meldung manchmal nicht und verlangt die Vorlage des Primären. In solchen Situationen kann der Föderale Steuerdienst eine Geldstrafe für die verspätete Einreichung einer Mehrwertsteuererklärung verhängen. Wie die autorisierten Behörden erklären, wird die EUND gemäß Absatz 2 der Klausel 2 der Kunst eingereicht. 80NK. Wenn ein Unternehmen keine Transaktionen durchführt, die zu Geldbewegungen auf Bankkonten oder Bargeld führen, hat es das Recht, anstelle von Erklärungen für jede Steuer eine vereinfachte (einzige) Erklärung einzureichen. Wenn für den Zeitraum, in dem die Meldung eingereicht wurde, ein Besteuerungsobjekt gefunden wird, ist der Zahler verpflichtet, die Dokumentation zu ändern und sie in der in Art. 81. Wenn der Betroffene dies getan hat, kann ihm wegen verspäteter Abgabe der Umsatzsteuererklärung keine Geldbuße auferlegt werden. Solche Berichte gelten als aktualisiert.

Zeitpunkt

Oben wurde ein gesonderter Fall betrachtet, in dem eine Geldbuße für die verspätete Abgabe einer Umsatzsteuererklärung nicht verrechnet werden kann. Im Jahr 2015 wurde die Höhe der Strafen nicht geändert. Das Gesetz legt jedoch die Fristen fest, nach denen der Betrag erhöht werden kann. So zum Beispiel ein Bußgeld wegen verspäteter Abgabe einer Umsatzsteuererklärung im Jahr 2015Jahr betrug 5% des kalkulatorischen Betrags der Gebühr, jedoch nicht weniger als 1000 Rubel. Dieser Wert wurde für Unternehmen festgelegt, die bis zu 180 Tage ab dem Datum der Meldung versäumt haben. Dieser Zeitraum wird auch für andere Gebühren festgelegt. Beispielsweise betrug die Strafe für die verspätete Abgabe der Erklärung zum vereinfachten Steuersystem für 2014 ebenfalls 5% des unterstellten Betrags, jedoch nicht weniger als 1000 Rubel. Wenn der Zahler länger als 180 Tage keine Dokumente einreicht, erhöht sich der Prozentsatz erheblich. Diese Reihenfolge gilt auch für jede kalkulatorische Gebühr. Beispielsweise beträgt die Strafe für die verspätete Abgabe einer Transportsteuererklärung 30 % des Abzugsbetrags. Auch hier sollte die Höhe der Sanktion nicht weniger als 1 Tausend Rubel betragen.

Können Sanktionen reduziert werden?

Die Gesetzgebung sieht Fälle vor, in denen der Zahler die Höhe der Geldbuße reduzieren kann. Sie sind in Art. 114 N. K. So wurde beispielsweise ein Bußgeld wegen verspäteter Abgabe einer Grundsteuererklärung verhängt. Der Bundessteuerdienst ruft den Zahler in der Regel mit einer Benachrichtigung an. Bei der Einsichtnahme lernt der Proband den Akt der Eichung gegen Unterschrift kennen. Nachdem der Zahlungspflichtige dieses Dokument unterschrieben hat, hat er zwei Wochen Zeit, um eine Reduzierung des kalkulatorischen Betrags zu beantragen.

mildernde Umstände

Die Strafe für die verspätete Abgabe von Umsatzsteuererklärungen im Jahr 2013 sowie im Jahr 2016 kann um mindestens die Hälfte reduziert werden. In Teil 1 der Kunst. 112 sind folgende Bedingungen vorgesehen:

- Schwierige familiäre oder persönliche Umstände.

- Begehung einer Straftat unter Nötigung oder unter Androhung dienstlicher, materieller oder sonstiger Abhängigkeit.

- Schwierige finanzielle SituationZahler, der haftbar gemacht wird.

- Andere Umstände, die von der Bundessteuerbehörde oder dem Gericht als mildernd anerkannt werden.

Was sind die letzten Faktoren? Die häufigsten Umstände, die die Strafe für die verspätete Einreichung der UTII-Erklärung 2014 verringern, waren beispielsweise:

- Kommission des ersten Verstoßes gegen die Abgabenordnung.

- Das Subjekt hat Angehörige. Dazu gehören neben Minderjährigen auch Kinder unter 23 Jahren, wenn sie Vollzeit studieren.

Je mehr Umstände angegeben werden, desto wahrscheinlicher ist es, dass die Höhe der Strafe um mehr als die Hälfte reduziert wird. In der Praxis gibt es beispielsweise viele Fälle, in denen die Geldbuße um das Vierfache reduziert wurde.

Andere Maßnahmen

Zusätzlich zu einer Geldrückforderung kann die Steuerbehörde die Bankkonten der betroffenen Person einfrieren. Diese Möglichkeit bietet der Föderale Steuerdienst gemäss Art. 76 N. K. Absatz 3 dieses Artikels legt das Recht der Kontrolle fest, Operationen auf Konten bei der Bank des Zahlers auszusetzen, wenn die Erklärung nicht innerhalb von 10 Tagen nach dem gesetzlich vorgeschriebenen Datum eingereicht wurde. Hier sei gesagt, dass alle Lastschriften auf dem Konto gesperrt sind. Das heißt, Sie können Geld einzahlen.

Gleichzeitig legt die Gesetzgebung den Vorrang der Einziehung von Geldern beim Schuldner fest. Das vom Finanzamt verhängte Bußgeld ist in dritter Ordnung. Die Entscheidung über die Aufhebung der Sperrung muss spätestens 1 Tag nach Abgabe der Erklärung erfolgen.

Kontroverse Themen

In der neuen Ausgabe von art.119 der Abgabenordnung legt fest, dass die Strafe für die verspätete Einreichung der Erklärung auf der Grundlage des Betrags der nicht innerhalb der gesetzlich festgelegten Frist gezahlten Steuer berechnet wird. Diese Bestimmung fehlte im vorherigen Artikel, was zu Kontroversen führte. Es war nicht ganz klar, zu welchem Zeitpunkt die Sanktionen festgelegt werden sollten - am Tag des Fristablaufs oder der tatsächlichen Einreichung der Meldungen. Wenn die Steuer vollständig bezahlt wurde, die Erklärung jedoch nicht eingereicht wurde, beträgt die Geldstrafe 1000 Rubel. Wurde ein Teil des Betrages abgezogen, bestimmt sich die Höhe der Sanktion nach der Differenz zwischen dem tatsächlich gezahlten und dem kalkulatorischen Betrag der Pflichtzahlung.

Schlussfolgerung

Das Steuerrecht legt die Fristen für die Einreichung einer Erklärung klar fest. Diese strenge Regulierung ist darauf zurückzuführen, dass Pflichtbeiträge von natürlichen und juristischen Personen einen erheblichen Teil der Haush altseinnahmen ausmachen. Dementsprechend ist der Staat bestrebt, eine ordnungsgemäße Kontrolle über die Aktualität der Einnahmen sicherzustellen. Verstöße können, wie aus dem Artikel hervorgeht, durch verschiedene Umstände verursacht werden. Das Gesetz sieht natürlich für Zahler gewisse Möglichkeiten vor, Sanktionen zu reduzieren. Darüber hinaus legt die Abgabenordnung eine Reihe von Verantwortlichkeiten für Kontrollorgane fest. Doch wie die Praxis zeigt, werden Umstände oft nicht berücksichtigt. In dieser Hinsicht ist es besser, alles rechtzeitig zu erledigen: Steuern zu zahlen und darüber zu berichten. In diesem Fall gibt es keine Verfahren und Probleme.

Empfohlen:

Steuerabzüge für Einzelunternehmer: Wie bekommt man sie, wo beantragt man sie, Haupttypen, erforderliche Dokumente, Regeln für die Einreichung und Bedingungen für den Erh alt

Die russische Gesetzgebung sieht eine reale Möglichkeit vor, einen Steuerabzug für einen einzelnen Unternehmer zu erh alten. Aber oft wissen Unternehmer entweder gar nichts von einer solchen Möglichkeit oder haben keine ausreichenden Informationen darüber, wie sie erh alten werden können. Kann ein einzelner Unternehmer einen Steuerabzug erh alten, welche Art von Vorteilen sieht das russische Recht vor und welche Bedingungen gelten für seine Registrierung? Diese und weitere Fragen werden im Artikel diskutiert

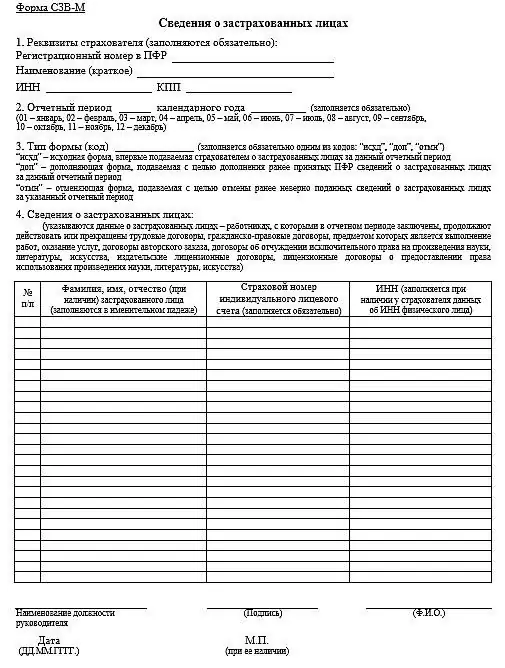

Bericht über das SZV-M-Formular: Ausfüllen, wer zur Übergabe verpflichtet ist, eine Strafe für verspätete Lieferung

Der Artikel beschreibt, wie die SZV-M auszufüllen ist, welche Informationen in dieses Dokument eingetragen werden und wann und in welcher Form die Meldung an die PK-Abteilung übermittelt wird. Es werden die Hauptfehler der Arbeitgeber angegeben und welche Geldstrafe für die festgestellten Verstöße gezahlt wird

Strafe für verspätete Versicherung im Jahr 2015

Nach dem Gesetz muss jeder Autobesitzer sein Auto jedes Jahr versichern. Eine obligatorische Police, die erworben werden muss, ist OSAGO. Einige skrupellose Fahrer haben es jedoch nicht eilig, einen neuen Vertrag zu verlängern und mit einem abgelaufenen Dokument weiter auf Straßen zu fahren

Frist für die Abgabe der Einkommensteuererklärung. Was ist für die erstattung der einkommensteuer erforderlich

Die Einkommensteuerrückerstattung ist für viele Bürger sehr wichtig. Jeder hat das Recht, einen bestimmten Prozentsatz der ausgegebenen Mittel zurückzugeben. Doch welche Unterlagen werden dafür benötigt? Und wie lange machen sie den sogenannten Abzug?

Transportsteuererklärung. Musterausfüllung und Fristen für die Einreichung einer Erklärung

In Russland werden Autos mit Motoren besteuert. Je höher die Leistung des Fahrzeugs (TC), desto mehr Geld müssen Sie bezahlen. Lesen Sie weiter, um weitere Informationen zum Erstellen einer Berechnung und zum Ausfüllen einer Erklärung zu erh alten