2026 Autor: Howard Calhoun | calhoun@techconfronts.com. Zuletzt bearbeitet: 2025-06-01 07:13:32

Unter den schwierigen Bedingungen der westlichen Sanktionspolitik gegen unser Land wird die Compliance-Kontrolle zu einem der wichtigen Instrumente im Managementsystem des Bankensektors. Was ist Compliance? Worauf achten ausländische Geschäftspartner, wenn sie über Compliance-Verfahren in russischen Unternehmen sprechen? Und welche Vorteile bieten sie? Versuchen wir es herauszufinden.

Erscheinungsgeschichte

Alles begann mit dem Beitritt Russlands zur WTO (World Trade Organization). Es gab viele Veränderungen, die mit bloßem Auge nicht sichtbar sind. So begannen sich heimische Unternehmen und Organisationen bei der Umsetzung von Standards zur Bekämpfung von Geldwäsche, Korruption, der Finanzierung terroristischer Organisationen und anderen Bereichen des Compliance-Systems (was Compliance ist, wird weiter unten erörtert) internationalen Standards zu unterwerfen.

Was ist Compliance?

Dies ist die Einh altung von Gesetzen, Normen und Vorschriften durch Handelsorganisationen, die auf dem Gebiet des angestrebten Landes geltenVerhinderung von Korruption. Mit anderen Worten, Compliance ist die Übereinstimmung der Aktivitäten einer Organisation mit einer Reihe von Kodizes und Regeln, die von den Regulierungsbehörden des jeweiligen Wirtschaftssektors festgelegt werden. Heutzutage ist das Vorhandensein eines Compliance-Kontrollsystems in einer Organisation eine Notwendigkeit bei der Geschäftstätigkeit, um Risiken (insbesondere Raider-Übernahmen) zu verhindern und den Ruf des Unternehmens zu schützen. Das heißt, es ist eine Art Fundament, auf dem das Kontrollsystem jeder Organisation aufbaut, und einer der wichtigsten Teile des Managements.

Die moderne Realität sieht so aus, dass die Nichteinh altung von Compliance-Regeln zu Geschäftsverlusten führt. Allerdings ist die Anpassung dieses Systems an die internen Routinen und Regeln tatsächlich äußerst schwierig.

Was ist der Sinn?

Jede moderne Organisation übernimmt im Laufe ihrer Aktivitäten verschiedene Arten der Kontrolle über technische, personelle und administrative Ressourcen, um Vorschriften und Anforderungen zu erfüllen. Sie werden während der Gründung des Unternehmens gebildet, indem gesetzliche Dokumente erstellt und Grundsätze für die Führung von Organisationen entwickelt werden. Aber je komplexer die Geschäftsprozesse und je älter das Unternehmen wird, desto schwieriger wird es, etablierte Normen und Regeln einzuh alten.

Das Wachstum technologischer Prozesse, die Erweiterung der Produktpalette und die Einführung neuer, die Steigerung der Effizienz, die Erweiterung des Personals erfordern ein komplexes Managementsystem.

Warum Compliance einh alten

Einerseits kannst du gute Ergebnisse vorweisen, andererseits scheiterst du an der PrüfungAufsichtsbehörden und erh alten schwere Strafen und andere Probleme. Dies ist das sogenannte Regulierungsrisiko, das zu einem Verlust von Marktanteilen, einem Rückgang der Nachfrage, des Absatzvolumens usw. führt. Parallel dazu treten auch rechtliche Risiken auf. Im Falle eines Rückgangs der Indikatoren für die Finanztätigkeit kann der Kreditnehmer beispielsweise einen Antrag auf vorzeitige Rückzahlung der Schulden stellen.

Es stellt sich heraus, dass die Regeln und Vorschriften, die ursprünglich in der Organisation erschienen sind, eingeh alten werden müssen. Und wir brauchen auch eine Person, die dafür verantwortlich ist, dass vor Beginn ihrer Anwendung für die entstehende neue Norm oder Regel eine Technologie eingeführt wird, die es ermöglicht, die Geschäftsentwicklung fortzusetzen, aber bereits unter Einh altung der eingeführten Normen und Bedarf. Im Ausland wird diese Funktion von einem speziellen Compliance-Manager wahrgenommen.

Anforderungen an Systemdokumente

Jede neue Verordnung oder Verordnung muss vor der Umsetzung eine Reihe von Schritten durchlaufen. Das ist:

- Erscheinungsbild (Projektentwicklung).

- Genehmigung (Unterzeichnung des entworfenen Dokuments).

- Inkrafttreten.

- Transformation (geplante oder plötzliche Änderung von Parametern).

- Stornierung eines Dokuments (mit einem neuen oder aus einem anderen Grund).

Neue Aktivitäten der Organisation analog zu den bestehenden zu gest alten, ist die Aufgabe des für Compliance verantwortlichen Managers (übersetzt aus dem Englischen - Compliance, Compliance, Zustimmung). Und das bedeutet, dass dieser Mitarbeiter über eine Vielzahl von Fähigkeiten, Fertigkeiten und Kenntnissen verfügen muss, an der Erstellung einer Dokumentationsbasis mitwirken und Fragen der Personalschulung überwachen muss. Er auchkann gegebenenfalls zusätzliche Haush altsausgaben für die Umsetzung eines neuen Verw altungsdokuments rechtfertigen.

Compliance-Definition für den Bankensektor

In dieser Branche beinh altet das Konzept der "Compliance" die Bereitstellung von Informationen an die Muttergesellschaft - die Bank of Russia - innerhalb eines genau festgelegten Zeitrahmens. Sowie der Ausschluss der Beteiligung von Finanz- und Kreditinstituten und deren Mitarbeitern an illegalen Aktivitäten jeglicher Art.

Was ist Compliance-Kontrolle in Banken? Es handelt sich um eine Reihe speziell definierter Funktionen, die in obligatorische und optionale Funktionen unterteilt sind. Zu ersteren gehören gesetzliche Normen, deren Nichteinh altung zu Reputationsverlust und fast immer zu Strafen führt. Die zweite umfasst die Anordnungen des Managements und der Funktionen der Organisation, deren Ausführung mit den Erwartungen der Geschäftspartner verbunden ist.

Aufgrund der beschriebenen Merkmale sollte das Compliance-System in der Bank vom Sicherheitsdienst verw altet werden. In Wirklichkeit ist dieses System jedoch fast immer mehrstufig, sodass die meisten seiner Funktionen auf strukturelle Abteilungen verteilt sind.

Einführungsfunktionen

Compliance-Kontrolle in russischen Banken wird durch die Vorschriften der Bank of Russia Nr. 242-P, Nr. 06-29/PZ-N und eine Reihe anderer Dokumente geregelt.

Sie weisen darauf hin, dass jeder Mitarbeiter des Kreditinstituts im Rahmen seiner Stellenbeschreibungen an der Erfüllung der Funktionen dieses Systems beteiligt sein sollteKompetenzen. Ein eigener Mitarbeiter ist für die Implementierung des Systems verantwortlich.

Der Aufbau eines Systems hat folgende Ziele:

- Betrugs- und Korruptionsbekämpfung.

- Identifizierung von Risiken im Zusammenhang mit der Nichteinh altung externer (interner) Standards (dies sind Compliance-Risiken).

- Einh altung internationaler Standards und der russischen Gesetzgebung.

- Beantwortung von Kundenbeschwerden.

- Einh altung der Grundsätze der Informationssicherheit.

Zur Implementierung der beschriebenen Funktionen in Bankenorganisationen sollten persönliche Informationssysteme und Plattformen verwendet werden, um den Prozess der Überwachung und anschließenden Analyse zu systematisieren.

Die oben beschriebene Aufgabe der Automatisierung der Compliance-Kontrolle in Banken steht derzeit für die meisten Banken im Vordergrund. Darüber hinaus erfordert dieses System eine klare Organisation der Unternehmensaktivitäten - potenzielle Probleme müssen in Echtzeit und so schnell wie möglich erkannt und behoben werden.

Grundsätze des Bankensystems zur Compliance-Kontrolle

Die Person, die für die Implementierung des Systems in der Bank verantwortlich ist (Manager), zieht Mitarbeiter an und organisiert die Arbeit zur Einh altung externer Regeln und Anforderungen, interner und zur Identifizierung von Compliance-Risiken (dies ist eine vorrangige Aufgabe in der Compliance-Kontrolle).

Die Grundprinzipien des Systems lauten wie folgt:

- Die von der Bank eingeführte Compliance-Politik muss vom Verw altungsrat genehmigt werden, der wiederum in bestimmten Abständen genehmigt wirdbewertet seine Wirksamkeit.

- Die Organisation muss dem System die erforderliche Menge an Ressourcen zuweisen.

- Der für den Betrieb des Systems verantwortliche Manager ist verpflichtet, Schulungen für das in Compliance involvierte Personal zu organisieren (was Compliance ist, wurde oben beschrieben).

- Die Person, die für die Implementierung und den Betrieb des Systems verantwortlich ist, muss eine hohe Stellung im Unternehmen haben (z. B. direkt an die Spitze berichten oder Mitglied der Geschäftsleitung sein).

- Ein Teil der Aufgaben der Compliance-Kontrolle kann durch Outsourcing durchgeführt werden (in diesem Fall wird die Kontrolle durch den verantwortlichen Manager oder Leiter der Bankorganisation durchgeführt).

Implementierung von Systemfunktionen stößt teilweise auf Widerstände innerhalb der Bank. Meistens geschieht dies zum Beispiel aufgrund einer Entscheidung, einem oder mehreren nicht vertrauenswürdigen Partnern oder Kunden den Rücken zu kehren, was auf den ersten Blick den finanziellen Interessen der Bankorganisation widerspricht.

Aber gleichzeitig zielt die Arbeit der Compliance (übersetzt aus dem Englischen, wie oben erwähnt - Compliance, Compliance, Zustimmung) darauf ab, die Reputation der Bank und damit ihren finanziellen Erfolg zu schützen. Darüber hinaus vereinfacht die Einführung dieses Systems die Interaktion mit Partnern aus dem Ausland, da der Hauptpunkt ihrer Anforderungen das Vorhandensein einer Compliance-Richtlinie ist, eine anerkannte Norm in fast allen Ländern.

Compliance-Systemrichtlinie

Fast jede Bankorganisation entwickelt es. Es besteht aus Folgendem. Dies ist die Richtlinie:

- Corporate Conduct (d. h. ein allgemeines Dokument zur Regelung der Verh altensstandards und beruflichen Pflichten der Mitarbeiter).

- Bekämpfung von Korruption und Terrorismusfinanzierung (ein Dokument zur Verhinderung des Eindringens von Geldern, die auf unehrliche Weise erworben oder verdient wurden, und der Finanzierung von Terrorismus).

- zur Lösung von Interessenkonflikten (Dokumente, die Verh altensstandards bei Interessenkonflikten festlegen.

- Interaktionen mit Regulierungs- und Aufsichtsbehörden (minimiert mögliche Komplikationen und gewährleistet eine effektive und vollständige Interaktion).

- Transaktionen und Wertpapierkäufe kontrollieren.

- Kundenbeschwerden erh alten und Maßnahmen ergreifen.

- Datenvertraulichkeit und Geheimh altung (um der Organisation keinen Schaden zuzufügen).

- Fällige Kundenidentifikation.

Die Liste ist ziemlich allgemein. Jede Organisation hat das Recht, jedes der beschriebenen Ereignisse hinzuzufügen oder zu entfernen.

Compliance bei der Sberbank

In einer der größten Bankorganisationen des Landes ist jeder Mitarbeiter im Rahmen seiner Stellenbeschreibung an der Umsetzung von Compliance-Funktionen beteiligt.

Die Implementierung der Funktionen dieses Systems erfordert die Automatisierung aller Bankprozesse. Die Sberbank arbeitet dafür aktiv mit CIO-Büros zusammen. Ein Beispiel ist eine IT-Plattform auf Basis von Oracle. Es ermöglicht die Systematisierung der Prozesse zur Überwachung der Finanzlage undOptimierung der Struktur der Bankorganisation.

Vor einigen Jahren ist ein Gesetz in Kraft getreten, nach dem alle Bankenorganisationen der Welt verpflichtet sind, alle Daten über die Konten ihrer Steuerzahler an die Steuerbehörde von Amerika zu übermitteln. Die Sberbank hat ein solches Produkt eingeführt und wird es weiter an den russischen Markt anpassen.

Empfohlen:

Produktbeschreibung: Ein Beispiel für das Verfassen einer detaillierten Beschreibung, das Verfassen eines Geschäftsplans

Wenn Sie keinen Businessplan mit einer Beschreibung und den Merkmalen des Produkts finden können, für das Sie werben möchten, müssen Sie selbst mit der Erstellung beginnen. Welche Abschnitte enthält ein Businessplan? Was sind die Phasen seiner Vorbereitung? Und schließlich, wie kann man ernsthaftes Interesse bei Investoren wecken? All diese und andere ebenso interessante Fragen werden in dem Artikel diskutiert

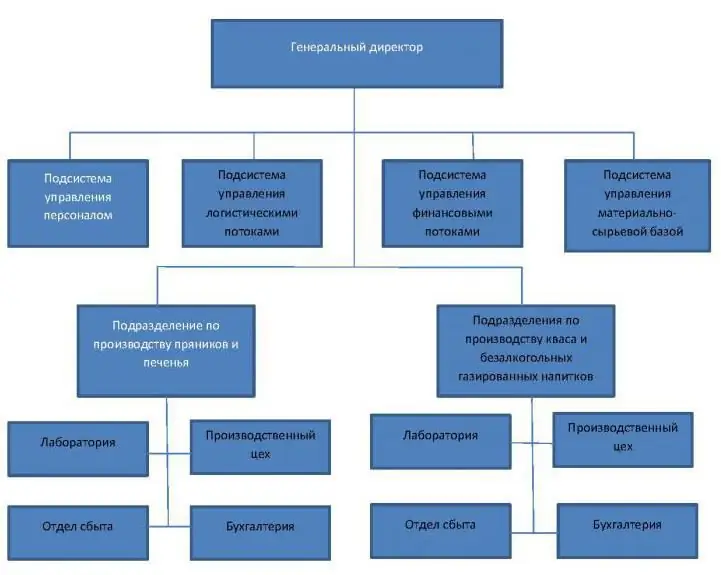

Die Organisationsstruktur einer Organisation ist Definition, Beschreibung, Merkmale, Vor- und Nachteile

Der Artikel enthüllt das Konzept der Organisationsstruktur eines Unternehmens: was es ist, wie und in welchen Formen es in modernen Unternehmen verwendet wird. Die beigefügten Diagramme helfen, die Verwendung verschiedener Arten von Organisationsstrukturen visuell zu veranschaulichen

KDP - was ist das? KDP durchführen – was ist das?

Die Bedeutung einer gut geschriebenen Personaldokumentation ist kaum zu überschätzen. Personaldokumente sind die Zusammenfassung wesentlicher Rechtstatsachen auf Papier. Und jeder Fehler des Personalreferenten hat negative Folgen sowohl für den Arbeitnehmer als auch für den Arbeitgeber, weshalb es so wichtig ist, die Regeln des KDP im Personalbereich einzuh alten. Also, KDP – was ist das?

Was ist OSAGO: wie das System funktioniert und wogegen es versichert ist, was enth alten ist, wofür es benötigt wird

Wie funktioniert OSAGO und was bedeutet die Abkürzung? OSAGO ist eine obligatorische Kfz-Haftpflichtversicherung des Versicherers. Durch den Kauf einer OSAGO-Police wird ein Bürger Kunde der Versicherungsgesellschaft, bei der er sich beworben hat

Ist Knoblauch ein Gemüse oder nicht? Definition, Merkmale und Beschreibung von Kultur

Viele Nahrungsmittel werden seit langem als die wertvollsten Medikamente verwendet, da sie viele Eigenschaften haben, die für den menschlichen Körper von Vorteil sind. Knoblauch gehört zu solchen Gaben der Natur. Der antike griechische Heiler Hippokrates verschrieb es als Heilmittel für verschiedene Krankheiten