2026 Autor: Howard Calhoun | [email protected]. Zuletzt bearbeitet: 2025-06-01 07:13:32

Eine der elementaren Funktionen in Versicherungsunternehmen ist die Risikobewertung (Underwriting). Seine Bedeutung ergibt sich aus der Tatsache, dass in dieser Phase die wichtigsten Parameter der Versicherung der Zukunft modelliert werden. Das Eingehen unangemessener Risiken oder deren falsche Einstufung führt daher zu einer Verschlechterung der finanziellen Ergebnisse der Versicherung sowie zur Schaffung eines unzureichenden Risikoportfolios. Dies ist besonders wichtig im Versicherungsbereich, der langfristig angelegt ist. Fehlerhaft abgeschlossene Versicherungsverträge können vom Versicherungsunternehmen nicht einseitig gekündigt werden und können sich somit nachh altig negativ auf dessen wirtschaftliche Lage auswirken.

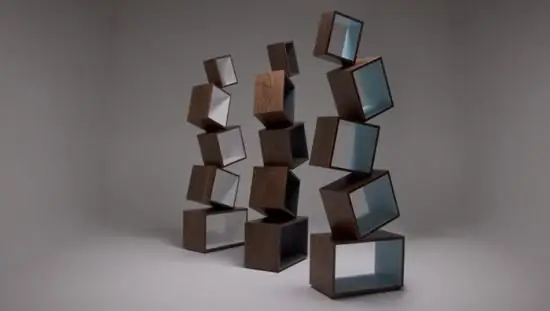

Gesamtansicht

Risiko - das mögliche Auftreten eines unerwünschten Phänomens im Zusammenhang mit der durchgeführten Arbeit. Dies könnte zu Verlusten, Verletzungen oder zum Tod von Mitarbeitern führen, die die Arbeit verrichten.

Unter der Risikobeurteilung im Unternehmen versteht man die Identifizierung von Gefahrenund Bedrohungen für das Unternehmen, die in der Produktion bestehen, Bestimmung des Ausmaßes dieser Bedrohungen, um Möglichkeiten zur Vorbeugung zu identifizieren.

Dies ist auch eine Reihe analytischer Aktivitäten, mit denen Sie zusätzliche Einkommensmöglichkeiten oder die erwartete Schadenshöhe vorhersagen können.

Grundsätze der Risikobewertung

Zu den Grundprinzipien der Gefährdungsbeurteilung in einem Unternehmen gehören:

- Komplexität des Ansatzes, die sich in der Notwendigkeit ausdrückt, alle Gefahren und ihre Quellen im Unternehmen zu bewerten;

- Vergleichbarkeit der Höhe des Risikos mit der Höhe der Rendite;

- Risiko-Kosten-Verhältnis bedeutet, dass die mögliche Schadenshöhe im Verhältnis zu dem Kapitalanteil stehen sollte, der die Schadenversicherung übernimmt;

- wirtschaftliche Machbarkeit, wenn der Risikomanagementprozess rentabler sein sollte als die Kosten dafür.

Zweck und Gegenstand

Die Gefährdungsbeurteilung im Unternehmen am Beispiel der Versicherung umfasst folgende Bereiche:

- medizinisch;

- professionell;

- nicht kommerziell;

- finanziell.

Das medizinische Risiko hängt mit der Gesundheit des Versicherten zusammen und wird von vielen Faktoren bestimmt: biologisch und genetisch, Alter, Lebensstil und Verh alten.

Berufsrisiko umfasst alle Elemente, die die Todeswahrscheinlichkeit im Zusammenhang mit dem Ort und der Art der ausgeübten Arbeit beeinflussen. Ihr Auftreten beruht auf der Annahme, dass die Gefährdung im Beruf nicht linear, sondern zufällig ist. Weise auf verschiedene Bereiche der Arbeitstätigkeit verteilt. Diese Art von Risiko umfasst Faktoren, die sich direkt auf die menschliche Sicherheit auswirken (Lärm, Staub, Licht usw.) sowie indirekte Faktoren (Anspannung, Stress, Aufregung usw.)

Nichtgewerbliches Risiko - diese Art umfasst alle nichtgewerblichen Tätigkeiten, die der Versicherte in seiner Freizeit ausübt. Dabei sind die Interessen des Einzelnen zu berücksichtigen. Es gibt auch Interessen, die die Zahl der Ausfälle eindeutig nicht erhöhen.

Finanzielles Risiko ist mit der Gefahr einer Rückversicherung verbunden, die auf zweierlei Weise verstanden wird: als zu teure Versicherung im Verhältnis zum verfügbaren Einkommen oder als übertrieben im Verhältnis zum versicherbaren Zins. Die Folge eines solchen Phänomens kann die rasche Liquidation des Unternehmens sein.

Komponenten

Das Versicherungsrisiko wird anhand von zwei Komponenten bewertet:

- Auswahl;

- Klassifizierung.

Im Rahmen des Auswahlverfahrens bewertet das Versicherungsunternehmen einzelne Versicherungsfälle hinsichtlich ihres Risikos, um über die Annahme oder Ablehnung (Verschiebung) von Versicherungsansprüchen zu entscheiden. Die Zurückstellung erfolgt in einer Situation, in der das Risiko zum jeweiligen Zeitpunkt nicht richtig eingeschätzt werden kann und sich eine solche Möglichkeit in naher Zukunft ergeben könnte. Daher besteht der wichtigste und unmittelbare Zweck des Auswahlverfahrens darin, dem Prozess der nachteiligen Selbstselektion von Unternehmen entgegenzuwirken, die sich selbst versichern wollen.

Die zweite Komponente des Prozesses ist die Klassifizierungakzeptierte Versicherungsansprüche für bestimmte Risikoklassen. Dies spiegelt sich direkt in der Anwendung des Prämiensatzes wider. Bei der Einstufung wird der Versicherte einer Gruppe von Kunden mit ähnlicher Risikowahrscheinlichkeit zugeordnet. Der unmittelbare Zweck der Klassifizierung besteht darin, eine Situation zu erreichen, in der die Versicherung zu Bedingungen und zu einem Prämienniveau eingeschlossen wird, das der Höhe ihres Risikos entspricht.

Ausgangspunkt für die Einteilung der Kunden und die Struktur der Prämientarife ist die Einteilung in die Standardklasse (Gruppe). Es wird das durchschnittliche Risiko für das gesamte versicherte Portfolio widerspiegeln, und Nominees werden mit einer durchschnittlichen Prämie belastet. Der Regelkreis sollte groß genug sein und einen ausreichend großen Prozentsatz der Versicherten umfassen (ca. 90 %). Dies verringert die Wahrscheinlichkeit einer Abweichung vom durchschnittlichen Risiko und senkt die Kosten für die Verw altung des Versicherungsportfolios.

Zusätzlich zur Standardklasse müssen Sonderklassen mit einem erhöhten Versicherungsrisiko sowie mit einer erhöhten Versicherungsprämie erstellt werden. Es ist wichtig, dass die Anzahl dieser Klassen ein Gleichgewicht zwischen den Mindestanforderungen (aufgrund technischer Erfordernisse) und ihrer maximalen Anzahl gewährleistet, um das Risiko einer Antiselektion zu vermeiden und die Verw altungskosten zu erhöhen.

Delphi-Methode und Nominalgruppenmethode: Anwendungsgrundlagen

Im Prozess der Risikoidentifikation kommen verschiedene entwickelte Methoden zur quantitativen Bewertung von Unternehmensrisiken zum Einsatz. Unter den Hauptmethoden sollten die folgenden Methoden erwähnt werden:Checkliste, Heuristik, Delphi und ganzheitlich.

Zum Beispiel basiert die Delphi-Methode auf der Meinung von Experten, die zur Teilnahme am Risikoidentifikationsprozess eingeladen wurden. In diesem Fall treffen sich die Personen nicht und wissen oft nicht, wer sonst noch am Risikoidentifikationsprozess beteiligt ist und welche Arten von Risiken bereits identifiziert wurden.

Die Delphi-Methode besteht aus drei Schritten:

- Auswahl einer Expertengruppe, die die Bewertung durchführt.

- Erstellen einer anonymen Liste von Risiken, denen das Unternehmen ihrer Meinung nach ausgesetzt ist.

- Bereitstellung einer umfassenden Studie für alle Prüfer, die alle Arten von Risiken auflistet, die von den am Identifizierungsprozess beteiligten Prüfern identifiziert wurden. Bildung von Anträgen auf Neukennzeichnung unter Berücksichtigung der in der vorgelegten Studie enth altenen Ergebnisse (dieser Vorgang kann mehrfach wiederholt werden).

Die Delphi-Methode zur Bewertung der Risiken der Aktivitäten eines Unternehmens ähnelt der nominalen Gruppenmethode. Es ermöglicht die Kontaktaufnahme mit einzelnen Experten ohne direkte Kommunikation zwischen ihnen.

Unternehmensrisikobewertung und ein Beispiel für die Anwendung der nominalen Gruppenmethode umfasst drei Schritte:

- Eine Expertengruppe zusammenrufen und sie auffordern, ihre identifizierten Risiken schriftlich einzureichen;

- Zusammenstellung einer Liste aller so gewonnenen und von Experten diskutierten Gefahrenarten;

- Geben Sie jedem Experten ein Gewicht (die Bedeutung eines bestimmten Risikos für die Rentabilität des Unternehmens) und ordnen Sie ihn ein.

VaR-Methode fürBewertung des Anlagerisikos

Heute ist die VaR-Methode bei vielen Anlegern und Banken in der Risikobewertung von Unternehmen sehr beliebt. Seine Aufgabe ist es, das bestehende Anlagerisiko mit einer einzigen Zahl auszudrücken. VaR ist im Wesentlichen der Gesamtverlust, der den Wertverlust des Portfolios über einen beliebigen Zeitraum nicht übersteigt und aktuelle Wahrscheinlichkeiten berücksichtigt.

Für eine genaue Berechnung müssen Sie die Gewinnverteilungsfunktion des Portfolios für einen bestimmten Zeitraum kennen. In den meisten Fällen werden die VaR-Werte innerhalb eines Zeitraums von einem bis zehn Tagen abgeschlossen, in dem das Konfidenzniveau sehr hoch ist - bis zu 99 %.

Um den VaR genau zu berechnen, sollten mehrere grundlegende Parameter berücksichtigt werden - ein bestimmter Zeitraum (für den Berechnungen durchgeführt werden) sowie die Zusammensetzungs- und Verteilungsfunktion des Gesamtwerts des Anlageportfolios.

Es scheint, dass die Informationen für die Zusammensetzung des Portfolios nicht schwierig sind, aber in der Praxis gibt es Probleme, insbesondere bei großen Unternehmen. Im Arsenal der Vergangenheit kann es Tausende von Vermögenswerten geben, um Schwierigkeiten zu verfolgen. Ein weiterer wichtiger Punkt ist die Wertermittlung dieser Instrumente.

Die VaR-Unternehmensrisikobewertungsmethode wurde entwickelt, um die Bewertung der Risiken und Bedürfnisse verschiedener Kategorien von Anlegern so einfach wie möglich zu machen. Es gibt drei Hauptmethoden der VaR-Schätzung. Jeder von ihnen hat seine eigenen Eigenschaften:

- Historische Methode. Dabei werden die Preisänderungen untersucht, die ein Portfolio über einen bestimmten Zeitraum in der Vergangenheit generiert hat, um historische Daten zum Wert des Anlagevermögens (bereitsvorbei an). Der Vorteil dieser Methode besteht darin, dass es möglich ist, ein Portfolio von Vermögenswerten einschließlich Derivaten (Futures, Optionen usw.) zu bewerten. Nachteil: Enormer Aufwand zum Sammeln historischer Daten.

- Analytische Methode. Es geht darum, bei der Berechnung Marktfaktoren zu identifizieren und zu erfassen, die den Wert eines Portfolios beeinflussen. Der Vorteil ist, dass die meisten erforderlichen Parameter bereits vorhanden sind, sodass die VaR-Berechnung recht schnell ist. Nachteil: schlechte Qualität und ungenaue Berechnungen.

- Monte-Carlo-Methode. Es beinh altet die Modellierung wahrscheinlicher Preisänderungen auf der Grundlage einer Reihe von Annahmen. Es berücksichtigt auch Marktfaktoren, die den Preis eines Portfolios beeinflussen können. Der Vorteil dieser Methode: die einfache Umkonfigurierbarkeit der Berechnung unter Berücksichtigung von Konjunkturprognosen. Nachteil: es zeigt nicht den Endpreis des Portfolios, sondern das einzig mögliche Ereignisszenario, die Komplexität bei der Berechnung.

Insolvenzrisikobewertung

Die nachstehenden Tabellen zeigen die Merkmale der wichtigsten Methoden zur Bewertung des Insolvenzrisikos eines Unternehmens.

Es ist in der Regel mit der Wahrscheinlichkeit finanzieller Verluste des Unternehmens infolge des Einflusses nachteiliger Faktoren verbunden.

Unternehmensrisikobewertung und ein Beispiel für die Methodik sind in der folgenden Tabelle dargestellt.

| Modellspezifikationen | Im Modell verwendete Indikatoren | Form der Modellfunktion und Klassifikationskriterium |

| Beim Erstellen eines ModellsUnternehmen g alten als zahlungsunfähig oder drohten mit der Insolvenz. Die Stichprobe bestand aus 34 Unternehmen, die vor dem Scheitern standen. Gesunde Unternehmen wurden so ausgewählt, dass sie jeweils einem der bankrotten Unternehmen entsprachen. Zunächst wurden 19 Finanzindikatoren analysiert, von denen sechs zum Aufbau des Modells verwendet wurden. |

X1 - Umlaufvermögen / kurzfristige Verbindlichkeiten; X2 - Umlaufvermögen - Vorräte - kurzfristige Forderungen / Verbindlichkeiten; X3 - Rohertrag / Umsatz; X4 - durchschnittlicher Lagerwert / Verkaufserlös360 Tage; X5 - Nettogewinn / durchschnittlicher Vermögenswert; X6 - Gesamtverbindlichkeiten + Rückstellungen / Betriebsergebnis + Abschreibungen; |

Z=1, 286440X1 - 1, 305280X2 - 0, 226330X3 - 0, 005380X4 + 3, 015280X5 - 0, 009430X6 - 0, 66132 Z> 0 - kein Konkursrisiko |

Das folgende Modell bezieht sich auf die Berechnung von Indikatoren des Verhältnisses von Vermögenswerten und realisierten finanziellen Werten.

Bewertung des Insolvenzrisikos eines Unternehmens nach dem Modell von J. Gaidk, D. Stos.

| Modellspezifikationen | Im Modell verwendete Indikatoren | Form der Modellfunktion und Klassifikationskriterium |

| Das Modell wurde an 34 Unternehmen zweier zahlenmäßig gleicher Klassen entwickelt: insolvent und bankrott. Anfangs wurden schließlich 20 Indikatoren verwendetam Ende wurden nur vier berücksichtigt. |

· X1 - durchschnittliche Verbindlichkeitskosten; kurzfristig / Wareneinsatz360 Tage; X2 - Nettogewinn / durchschnittlicher Vermögenswert für das Jahr; X3 - Bruttogewinn / Nettoumsatz; X4 - Gesamtvermögen / Gesamtverbindlichkeiten. |

Z=- 0, 3342 - 0, 000500X1 + 2, 055200X2 + 1, 726000X3 + 0, 1115500X4 Z> 0 - kein Risiko |

Risikobewertung im Unternehmen und ein Beispiel für Modell A. Holds ist in der folgenden Tabelle dargestellt. Im Rahmen dieser Methode wird das Verhältnis verschiedener Gruppen von Vermögenswerten, Verbindlichkeiten zu den Erträgen des Unternehmens dargestellt.

| Modellspezifikationen | Im Modell verwendete Indikatoren | Form der Modellfunktion und Klassifikationskriterium |

| Das Modell wurde auf der Grundlage von 40 bankrotten Unternehmen und 40 Unternehmen, die ihre Aktivitäten fortsetzen, erstellt. Die Studie umfasste 3 Jahre (1993-1996). In der ersten Phase der Analyse wurden 28 Finanzindikatoren ausgewählt, die endgültige Form des Modells basierte auf fünf davon. |

X1 - Umlaufvermögen / kurzfristige Verbindlichkeiten; X2 - Gesamtverbindlichkeiten / Gesamtvermögen; X3 - Einkommen aus Gesamttätigkeit / durchschnittliches Jahresvermögen; X4 - Nettoeinkommen / Nettovermögen; X5 - Kurzfristige Verbindlichkeiten / Waren- und Materialaufwand360. |

Z=0, 681000X1 - 0,019600X2 + 0, 157000X3 + 0, 009690X4 + 0, 000672X5 + 0, 605 Z> 0 - kein Konkursrisiko |

Das folgende Modell zeigt die Berechnung der Kennziffern des Verhältnisses der Finanzergebnisse zu den Vermögenswerten und Verbindlichkeiten des Unternehmens.

Unternehmensrisikobewertungsmodell von E. Michinska und M. Zawadzki (GINE PAN-Modell)

| Modellspezifikationen | Im Modell verwendete Indikatoren | Form der Modellfunktion und Klassifikationskriterium |

| Die Bewertung des Modells basierte auf einer Reihe von 80 Unternehmen in 40 risikofreien und 40 nicht-bedrohlichen Banken. Die Analyse umfasste Berichtsdaten für 1997-2001. 45 Indikatoren wurden vorausgewählt. Zur Erstellung des Modells wurden vier Indikatoren verwendet. |

X1 - Betriebsergebnis / durchschnittlicher Vermögenswert für das Jahr; X2 - Eigenkapital / Vermögen; X3 - Nettofinanzergebnis + Abschreibungen / Gesamtverbindlichkeiten; X4 - Umlaufvermögen / kurzfristige Verbindlichkeiten. |

Z=9, 498X1 + 3, 566X2 + 2, 903X3 + 0, 452X4 - 1, 498 Z> 0 - kein Konkursrisiko |

Wirtschaftliche Risikobewertung

Betrachten wir die Methodik zur Bewertung von Risiken im Unternehmen. Sowohl in der inländischen als auch in der ausländischen Praxis gibt es eine Vielzahl möglicher Vergleichsmöglichkeiten.

Zur Bewertung des wirtschaftlichen Risikos werden überwiegend qualitative Methoden eingesetzt. Der Wahl eines von ihnen sollte die Vertrautheit mit vorausgehenMerkmale dieser Gruppe. Qualitative Risikobewertungsmethoden lassen sich in drei Gruppen einteilen: Matrixmethoden, Indikatormethoden, Risikographen.

Matrix - normalerweise Zwei-Parameter-Methoden. Die Bewertung der wirtschaftlichen Risiken eines Unternehmens auf diese Weise basiert auf einer aus zwei Parametern aufgebauten Matrix. Nach der Analyse ist die Risikobewertung nicht schwierig, aber es sollte daran erinnert werden, dass das Fehlen von Parametern im Zusammenhang mit der Arbeitsumgebung, wie z. B. der Risikoexposition, eine genaue Bewertung der Gefahren verhindern kann.

Zur Gruppe der Matrixverfahren gehören das PHA-Verfahren und das Risikomatrixverfahren für nicht messbare Faktoren.

Indikatormethoden sind Multiparameter- und Multilevel-Methoden. In diesem Fall basiert die Risikobewertung auf der Berechnung des Indikatorwerts, der das Produkt der Parametergewichte ist. Die Einführung mehrerer Schätzungsebenen von Parametern und Risikowerten macht die Bewertung vollständiger und genauer als bei Matrixmethoden. Die Verwendung von Indikatormethoden zur Risikobewertung wird durch Parameter wie Risikoexposition und Fähigkeit zum Schutz vor Bedrohungen erleichtert. Unternehmensrisikobewertung und ein Beispiel für die Indikatormethode wird häufiger als Fünf-Schritte-Methode bezeichnet.

Graph-Methode ist die vielfältigste Methode in Bezug auf die Anzahl der Stufen für geschätzte Parameter - es gibt zwei bis fünf Stufen für jeden Parameter. Es sei daran erinnert, dass es bei einer kleinen Anzahl von Stufen zwar einfacher ist, die Parameter abzuschätzen, die Risikobewertung jedoch nicht genau genug ist. Diese Methode wertet vier Parameter aus, berücksichtigt aber auch zusätzliche Kriterien wie zExposition und Fähigkeit, sich vor Bedrohungen zu schützen. Diese Lösung ermöglicht eine vollständigere Bewertung des wirtschaftlichen Risikos.

Beurteilung der beruflichen Gefährdung

Die Bewertung von Berufsrisiken in einem Unternehmen ist ein Prozess der ständigen Untersuchung aller möglichen Aspekte der von Mitarbeitern ausgeführten Arbeit, um Gefahren zu identifizieren, die Möglichkeit ihrer Beseitigung oder das Fehlen einer solchen Möglichkeit zu bestimmen, ihre Entstehung zu verhindern unter Verwendung der erforderlichen Maßnahmen und Schutzausrüstungen.

Es gibt viele wirksame Methoden zur Bewertung des Berufsrisikos. Es wird jedoch empfohlen, diejenigen zu wählen, die keine besonderen Kenntnisse erfordern und die von einer Gruppe von Spezialisten leicht beurteilt werden können. Es ist jedoch zu beachten, dass die erh altenen Ergebnisse die notwendigen Informationen liefern, um das Auftreten von Gefahren zu verhindern. Es gibt drei Bereiche mit unterschiedlichem Risiko:

- in Bereich I, wo das Risiko unannehmbar hoch ist und mit den verfügbaren Mitteln nicht reduziert werden kann, darf nicht gearbeitet werden;

- Bereich II, wo das Risiko akzeptiert werden kann, wenn es ständig kontrolliert wird, aber Anstrengungen unternommen werden müssen, um die mögliche Gefahr unter Berücksichtigung der wirtschaftlichen Bedingungen zu verringern;

- Bereich III, wo das Risiko vernachlässigbar ist und keiner Kontrolle bedarf, da kein Anstieg zu erwarten ist.

In der Literatur findet man Hinweise, dass es notwendig ist, für alle Arbeitsplätze eine Gefährdungsbeurteilung durchzuführen. Dies sollte für diejenigen Positionen erfolgen, für die die Analyse noch nicht durchgeführt wurde, undauch bei einem Positionswechsel, der die Gefahrenstufe verändern kann.

Eine Risikobewertung sollte durchgeführt werden, wenn:

- neue Arbeitsplätze geschaffen;

- Änderungen werden auf Arbeitsstationen vorgenommen;

- Anforderungen hinsichtlich des akzeptablen Niveaus von Arbeitsumgebungsfaktoren, Risikobewertungen wurden geändert;

- Änderungen im Zusammenhang mit der Anwendung von Schutzmaßnahmen.

Zusätzlich zu den oben genannten Fällen können auch an Arbeitsplätzen und für Technologien und Prozesse mit hoher Risikowahrscheinlichkeit, deren Folgen sehr erheblich oder katastrophal sein können, regelmäßige berufliche Gefährdungsbeurteilungen erforderlich sein.

Schlussfolgerung

Daher wird die Risikobewertung allgemein als der Prozess der Bestimmung der Wahrscheinlichkeit des Eintretens eines Ereignisses verstanden, das mit einer Gefahr verbunden ist. Der Bewertungsprozess wird als Element der Analyse betrachtet. Es enthält auch eine Reihe von Tools und Methoden. Oberstes Ziel ist es, Risiken zu reduzieren und von der aktuellen Situation zu profitieren.

Empfohlen:

Ist ein Siegel für einen Einzelunternehmer obligatorisch: Merkmale der Gesetzgebung der Russischen Föderation, Fälle, in denen ein Einzelunternehmer ein Siegel haben muss, ein Best

Die Notwendigkeit der Verwendung des Drucks wird durch die Art der Tätigkeit bestimmt, die der Unternehmer ausübt. Bei der Zusammenarbeit mit Großkunden ist das Vorhandensein eines Stempels in den meisten Fällen eine notwendige Voraussetzung für die Zusammenarbeit, wenn auch aus rechtlicher Sicht nicht zwingend. Bei der Arbeit mit Regierungsaufträgen ist jedoch Drucken erforderlich

Wie verkauft man ein Unternehmen schnell und profitabel? Wie verkauft man ein Unternehmen richtig?

Wie verkauft man ein Unternehmen schnell und profitabel? Wie verkauft man ein Unternehmen richtig? Tipps und Tricks für Unternehmer

Café Businessplan: ein Beispiel mit Berechnungen. Eröffnen Sie ein Café von Grund auf neu: ein Beispiel für einen Geschäftsplan mit Berechnungen. Fertiger Geschäftsplan für Cafés

Es gibt Situationen, in denen es eine Idee gibt, Ihr Unternehmen zu organisieren, einen Wunsch und Möglichkeiten, es umzusetzen, und für die praktische Umsetzung benötigen Sie nur ein geeignetes Unternehmensorganisationsschema. In solchen Fällen können Sie sich auf den Geschäftsplan des Cafés konzentrieren

Wo findet man Investoren und wie? Wo findet man einen Investor für ein kleines Unternehmen, für ein Startup, für ein Projekt?

Die Gründung eines Handelsunternehmens erfordert in vielen Fällen Investitionen. Wie kann ein Unternehmer sie finden? Was sind die Kriterien für den erfolgreichen Aufbau einer Beziehung zu einem Investor?

Ein Beispiel für ein Empfehlungsschreiben. Wie schreibe ich ein Empfehlungsschreiben von einem Unternehmen an einen Mitarbeiter, für die Aufnahme, für ein Kindermädchen

Ein Artikel für diejenigen, die zum ersten Mal damit konfrontiert sind, ein Empfehlungsschreiben zu schreiben. Hier finden Sie alle Antworten auf Fragen zu Sinn, Zweck und Verfassen von Empfehlungsschreiben sowie ein Beispiel für ein Empfehlungsschreiben